A soja representa hoje uma parcela significativa do PIB brasileiro, e assim como o boi gordo, essa commodity também é um produto comercializado tanto no mercado à vista como no mercado futuro.

A ligação entre ambas as commodities não para por aí. Sua produção atende a uma cadeia de diversos produtos acabados derivados do farelo e do óleo provenientes do processamento do grão, ambos insumos necessários para atender a cadeia de alimento animal, mas também para uso industrial, saúde e produção de biodiesel, por exemplo.

Dessa forma, fica evidente a importância da soja na agropecuária, certo?

Vale ressaltar que seu período de safra de colheita, historicamente, é percebido entre os meses de janeiro a junho, enquanto a entressafra ocorre no segundo semestre do ano quando normalmente observamos uma baixa oferta de grãos no mercado.

Este artigo, se concentra em explicar o que tudo isso tem a ver com o mercado futuro da soja, e para isso, elencamos os seguintes tópicos:

O que é o mercado futuro de soja?

Como investir no mercado futuro de soja? Quais as características dos contratos?

Vencimento e código da soja

Exemplo prático: simulando uma operação de investimento

O que é o mercado futuro de soja?

Em suma, os contratos foram desenvolvidos justamente para atender ao objetivo de ser uma ferramenta de gestão de risco para a oscilação de preço, sendo utilizados pelos participantes do mercado como os produtores e indústrias, por exemplo, mas também como ferramenta de negociação de traders. A dinâmica é bem parecida com o que falamos em nosso artigo sobre o mercado futuro de boi gordo!

Vale ressaltar, por óbvio, que a negociação nesse mercado não exige que o investidor tenha um armazém ou se preocupe com questões de logística de entrega dos produtos, uma vez que a liquidação das negociações é apenas financeira, e não física!

Em outras palavras, portanto, podemos afirmar que os contratos futuros de soja são acordos de compra ou venda de sacas de soja em uma data futura e a um preço que foi estabelecido entre as duas partes no momento da negociação.

Aliás, melhor dizendo, como o que está sendo negociado no mercado futuro são os contratos, e não a soja física, podemos dizer que o investidor está transacionando apenas documentos onde o objetivo principal é essa fixação de preços para se proteger em relação ao preço que será praticado no mercado à vista futuramente!

Como investir no mercado futuro de soja? Quais as características dos contratos?

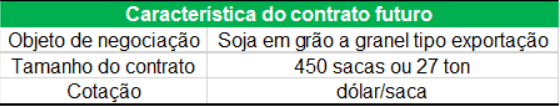

O objeto de negociação desses contratos futuros, mais especificamente, é a soja a granel do tipo exportação, que deve atender a algumas especificações técnicas sobre o teor mínimo e máximo de óleo, além de alguns requisitos de pureza, sendo padronizados de acordo com suas datas de vencimento. Em suma, cada contrato segue as condições da tabela abaixo:

Fonte: blog.aegro

Esses contratos são negociados por meio da Bolsa de Mercadorias e Futuros (BM&FBovespa) da B3 e podem ser relativos à soja Brasil ou à soja da bolsa de Chicago, em ambos os casos sendo fixados em dólar, sendo que o tamanho do contrato é de 450 sacas com 60 kg de mercadoria cada uma.

Dito isso, é legal ressaltar que os contratos em aberto ficam disponíveis no site da BM&FBovespa para que você escolha a melhor opção. O calendário de negociações também segue de acordo com o pré-estabelecido pela BM&FBovespa, com informações relativas às atividades de negociação, registro, compensação, liquidação e depósito centralizado durante o referido ano.

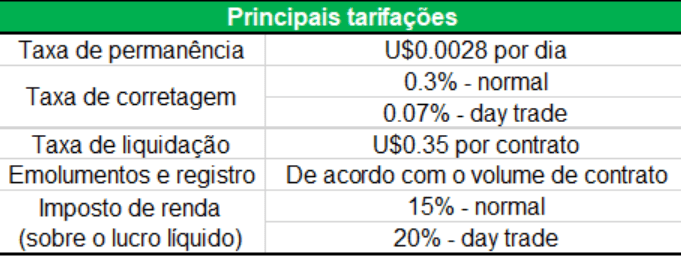

Vale ressaltar, no entanto, que para investir no mercado futuro da soja, existem tarifações para cada negócio, que irão depender do volume de contratos e do tempo de permanência. Veja as principais abaixo:

Fonte: blog.aegro

Fonte: blog.aegro

Vencimento e código da soja:

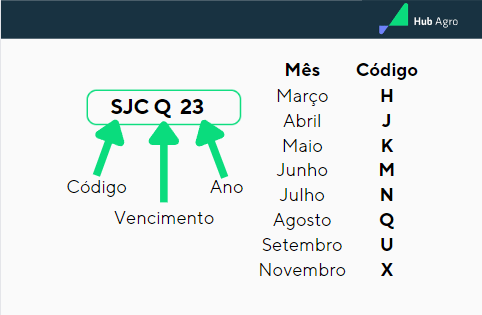

Os contratos vencem no segundo dia útil do mês de vencimento, e há contratos com vencimentos em março, abril, maio, junho, julho, agosto, setembro e novembro, com destaques de liquidez em função da sazonalidade para março e setembro.

Assim, da mesma forma que nos futuros de boi gordo, é necessário saber que os contratos são negociados por “tickers” que, no caso da soja, é representado pelo prefixo “SJC”. Após esse prefixo, ressaltamos que cada mês possui sua própria sigla correspondente que é definida por uma letra específica. Assim, os contratos são sempre definidos por: SJC + letra que simboliza o mês de negociação + ano de negociação.

Por exemplo: SJCQ2023 representa a soja com vencimento em agosto de 2023. Vejamos abaixo os outros meses:

Exemplo prático: simulando uma operação de investimento

Vamos imaginar o seguinte cenário: digamos que seu amigo, João, é um produtor rural e está encontrando dificuldades com a produção de soja por causa de uma quebra generalizada gerada pela falta de chuvas, o que deve ocasionar uma pressão de alta nos preços dessa commodity.

Diante disso, você, que não é produtor mas tem um perfil sofisticado, decide comprar um contrato de soja na Bolsa de Valores, que está sendo negociado a US$ 30,00 a saca.

Curiosidades: Como cada contrato futuro representa 450 sacas, essa operação teria um valor total de US$ 13.500,00. No entanto, como este é um mercado alavancado, você não precisa ter esses US$ 13.500,00 na conta, sendo necessário apenas 10% desse valor como margem de garantia. Outra curiosidade é que, como o contrato de soja na B3 é um espelho do contrato negociado na Bolsa de Chicago, as negociações realizadas por lá refletem de maneira perfeita aqui.

Voltando à negociação, digamos que, passados alguns dias, o preço da soja sobe para US$ 35,00. Portanto, você está ganhando US$ 5,00 por saca, ou US$ 2250,00 no total. Neste cenário, você atinge o alvo que havia estabelecido e resolve zerar a posição, vendendo o contrato e realizando o lucro bruto obtido.

Vale mencionar também que, como esse contrato é negociado em dólar, devemos considerar também a volatilidade da moeda para o cálculo em reais! O processo é realmente simples!