A renda fixa é uma categoria de investimentos que envolve a compra de títulos de dívida emitidos por governos, empresas ou instituições financeiras. É uma opção de investimento popular devido à sua natureza de baixo risco e estabilidade, tornando-se uma escolha atrativa para investidores que buscam proteger seu capital e obter rendimentos previsíveis ao longo do tempo. Já, a renda fixa digital é uma nova modalidade de investimento que vêm ganhando espaço no mercado financeiro por ser extremamente atrativa e trazer uma série de vantagens aos investidores.

Neste artigo, iremos abordar os conceitos que envolvem a renda fixa tradicional e a digital. Ao final, trataremos dos prós e contras de investir em renda fixa digital. Para isso, elencamos os seguintes tópicos:

Renda fixa tradicional: o que é e como funciona?

Títulos de renda fixa tradicional

Renda fixa digital: o que é e como funciona?

Investir em renda fixa digital: prós e contras

Renda fixa tradicional: o que é e como funciona?

O princípio básico da renda fixa é o seguinte: o investidor empresta dinheiro para o emissor do título, que se compromete a devolver o montante investido acrescido de juros em uma data futura predeterminada. Esses títulos têm seus rendimentos atrelados a uma taxa de juros variável ou fixa, determinada no momento da emissão.

A principal característica da renda fixa é a previsibilidade do retorno financeiro, em maior ou menor grau, tornando-se uma opção mais segura em comparação a outros tipos de investimento, como ações.

Nos títulos de renda fixa que não são pré-fixados, por exemplo, a previsibilidade do retorno financeiro é um pouco diferente em relação aos títulos pré-fixados. Isso porque, nos títulos de renda fixa pós-fixados ou híbridos, a rentabilidade está vinculada a algum índice de referência, como a taxa Selic, o CDI (Certificado de Depósito Interbancário) ou o IPCA (Índice Nacional de Preços ao Consumidor Amplo), em vez de ter uma taxa de juros fixa determinada no momento da compra.

Ou seja, a previsibilidade do retorno nos casos de títulos de renda fixa pós-fixados ou híbridos vem da certeza de que o investidor receberá uma remuneração que acompanha a variação de um índice reconhecido do mercado financeiro. No entanto, como esses índices podem variar ao longo do tempo devido às condições econômicas e políticas, a rentabilidade final pode não ser exatamente conhecida no momento da compra do título. Falaremos melhor dos tipos de títulos de renda fixa no próximo tópico.

É importante entender que, naturalmente, como é menos arriscada, a renda fixa também oferece um potencial de retorno menor.

Títulos de renda fixa tradicional:

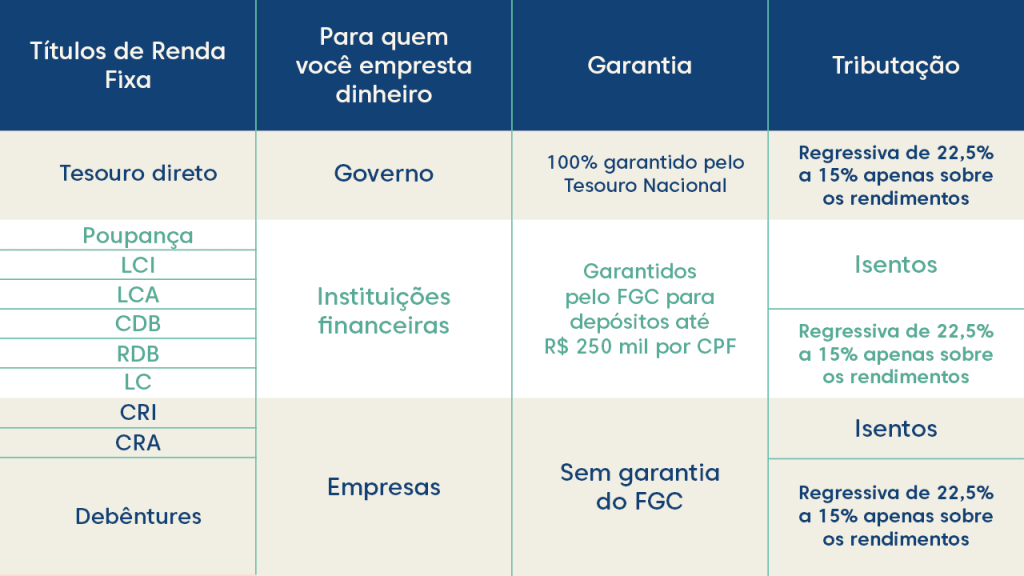

Existem diversos tipos de títulos de renda fixa com propósitos dos mais variados, seja para emprestar dinheiro ao governo por meio do Tesouro Direto, seja para emprestar às instituições financeiras ou até mesmo à empresas, tendo cada modalidade sua forma própria de tributação.

A seguir, vamos ver algumas das mais conhecidas apenas para fins de exemplificação e diferenciação.

1. Títulos públicos

Os títulos públicos são emitidos pelo governo federal, estadual ou municipal e são considerados os mais seguros entre todos os tipos de renda fixa. No Brasil, os títulos públicos são emitidos pelo Tesouro Nacional e são negociados no Tesouro Direto. Existem diferentes tipos de títulos públicos, como:

A) Tesouro Selic

O Tesouro Selic possui sua rentabilidade atrelada à taxa Selic, a taxa básica de juros da economia brasileira. Ele é indicado para quem busca investimentos de curto prazo e segurança.

B) Tesouro IPCA+

O Tesouro IPCA+ é indexado à inflação. Isso significa que, na prática, parte de sua taxa de rendimento acompanhará a inflação enquanto a outra parcela será composta por um valor fixo.

C) Tesouro Prefixado

Diferentemente do Tesouro Selic e Tesouro IPCA, onde o Tesouro Nacional garante a devolução do dinheiro que você emprestou corrigido por índices da economia (pela taxa de juros e pela inflação, respectivamente), o Tesouro Prefixado não tem sua rentabilidade dependente diretamente de nenhum indicador.

Como mencionamos, no Tesouro Prefixado, a taxa de retorno é definida no momento da compra do título, ou seja, o investidor já sabe exatamente quanto irá receber no vencimento.

2. Títulos privados

Já os títulos privados são emitidos por empresas e instituições financeiras, e sua rentabilidade geralmente está atrelada a algum indicador de referência, como o CDI (Certificado de Depósito Interbancário) ou o IPCA (Índice Nacional de Preços ao Consumidor Amplo). Entre os principais títulos privados, temos:

A) CDB (Certificado de Depósito Bancário)

O CDB é um título emitido pelos bancos como forma de captar recursos. Ele pode ser prefixado, pós-fixado ou híbrido (misto).

B) LCI (Letra de Crédito Imobiliário) e LCA (Letra de Crédito do Agronegócio)

LCI e LCA são títulos emitidos por instituições financeiras com o objetivo de captar recursos para financiamento de atividades imobiliárias e do agronegócio, respectivamente. São isentos de Imposto de Renda para pessoas físicas.

C) Debêntures

As debêntures são títulos de dívida, de médio e longo prazo, emitidos por empresas para captar recursos a fim de financiar projetos, reestruturar dívidas, aumentar capital, etc. Elas podem ser conversíveis em ações e têm prazos variados. Assim, ao comprar uma debênture, o investidor empresta seu dinheiro para a empresa e recebe de volta uma remuneração definida no momento da aplicação.

Renda fixa digital: o que é e como funciona?

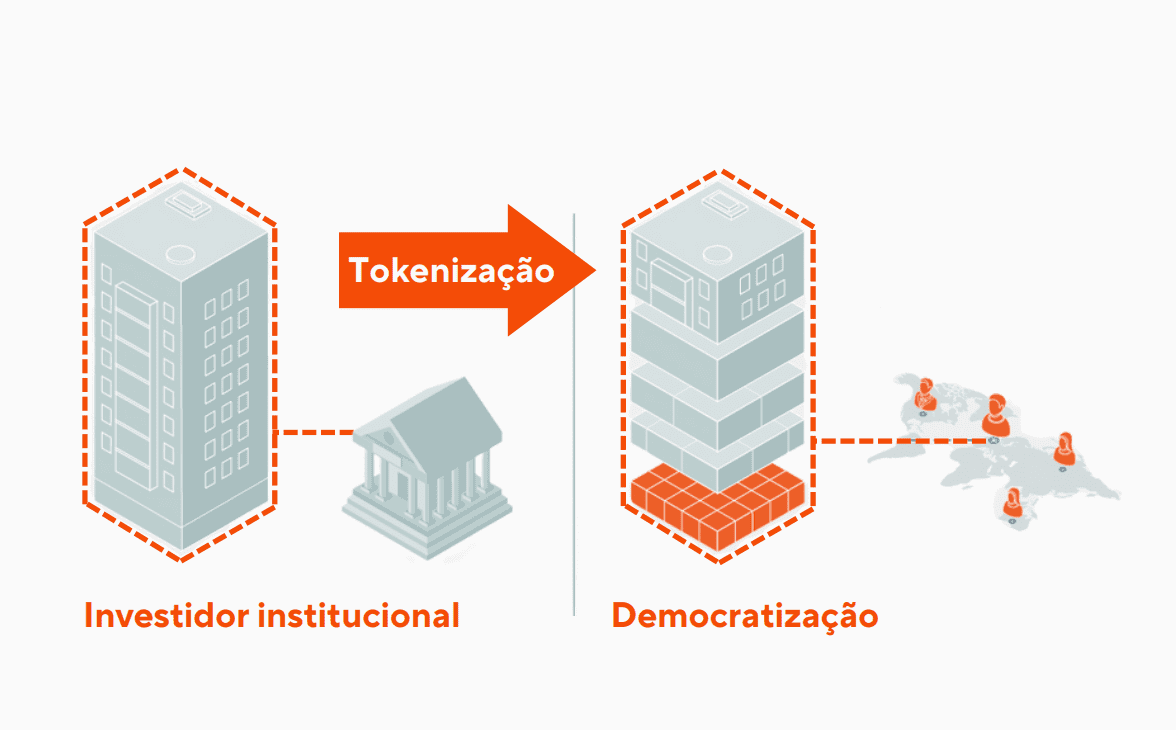

A renda fixa digital é um tipo de investimento que utiliza a tecnologia blockchain para representar (em forma de “tokens”), ativos do mundo real como cotas de consórcio, títulos, recebíveis de empresas, direitos creditórios, royalties ou similares.

Em outras palavras, podemos dizer que, nesse modelo, esses ativos supracitados são transformados em tokens digitais, que representam a propriedade e os direitos sobre os ativos subjacentes. E a blockchain é a grande base de dados onde eles serão registrados!

Vale ressaltar que cada token é único e possui um registro imutável na blockchain, garantindo a autenticidade e a segurança das transações.

Isso faz com que:

- Ele seja identificável de forma exclusiva e única, sendo impossível falsifica-lo

- Possa representar qualquer ativo do mundo real, seja tangível ou intangível.

Falando um pouco mais sobre a blockchain, ela é uma tecnologia que opera de forma descentralizada e transparente, utilizando criptografia para registrar e validar todas as transações, eliminando a necessidade de intermediários como bancos ou corretoras e, assim, reduzindo custos e aumentando a eficiência do processo de investimento. Isso faz com que os tokens de Renda Fixa Digital rendam mais que investimentos tradicionais, tendo retornos acima do CDI.

Assim, como os tokens são lastreados em ativos reais, mesmo sendo representados em forma de ativo digital, a Renda Fixa Digital consegue entregar um retorno previsível.

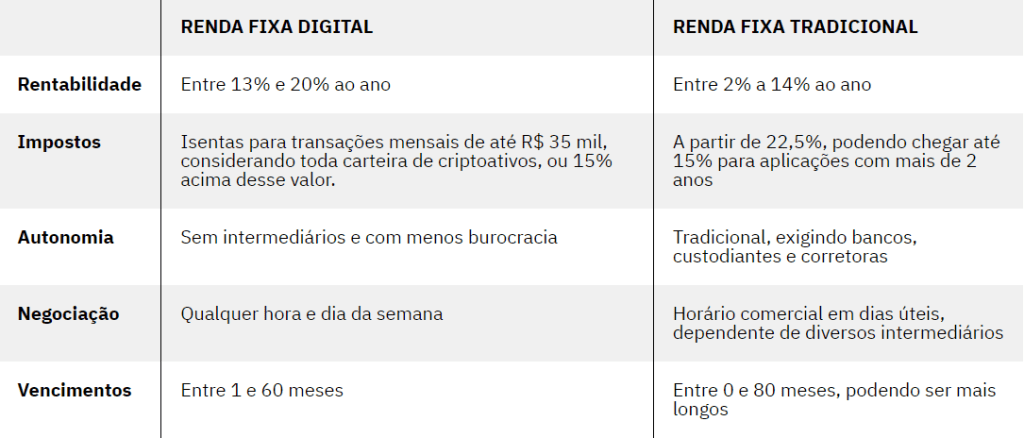

Em suma, respondendo à principal pergunta do artigo, a renda fixa digital funciona de forma bem semelhante à tradicional, sendo possível prever a rentabilidade e prazo de vencimento no momento da compra. A principal diferença, portanto, é que a Renda Fixa Digital conta com a segurança da tecnologia blockchain, o que reduz a quantidade de intermediários nas operações e oferece maior rentabilidade para os investimentos, como vimos no tópico anterior.

Investir em renda fixa digital: prós e contras

Prós:

Como já mencionamos, entre os principais benefícios de investir em renda fixa digital estão a segurança e a transparência proporcionados pela base de dados auditável da blockchain, além dos baixos custos capazes de gerar melhor eficiência e maiores retornos para os investidores.

Devemos citar ainda a democratização de acesso, permitindo que qualquer investidor esteja apto a se expor às frações do ativo. E, por último mas não menos relevante, destaque importantíssimo para a isenção de imposto de renda para transações mensais de até R$ 35.000 (considerando toda a carteira crypto do indivíduo).

Contras:

Por outro lado, talvez o principal contraponto de investir em renda fixa digital seja o desafio regulatório relacionado a tal modalidade enquanto ainda não possuímos um arcabouço legal claro.

A CVM tem se manifestado reiteradamente sobre a necessidade de aval regulatório, entendendo que boa parte dos tokens de recebíveis ou renda fixa no mercado são valores mobiliários e recomendando que sejam viabilizados por meio da licença de crowdfunding, ainda que permaneçam dúvidas e brechas para interpretações diferentes.

Veja algumas das diferenças práticas de investir em renda fixa digital e renda fixa tradicional:

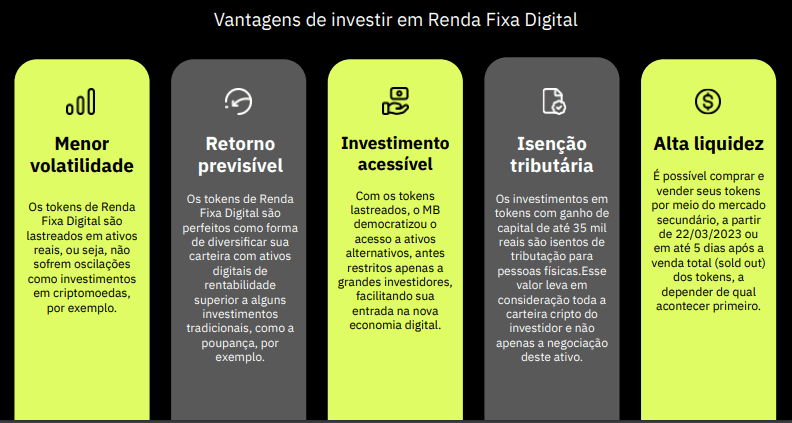

Por fim, no quadro abaixo é possível observar todas as vantagens de investir em renda fixa digital.

Com a assinatura Hub Crypto você recebe análises independentes sobre as melhores oportunidades de renda fixa digital!

Garanta seu acesso GRATUITO, clicando no banner abaixo: