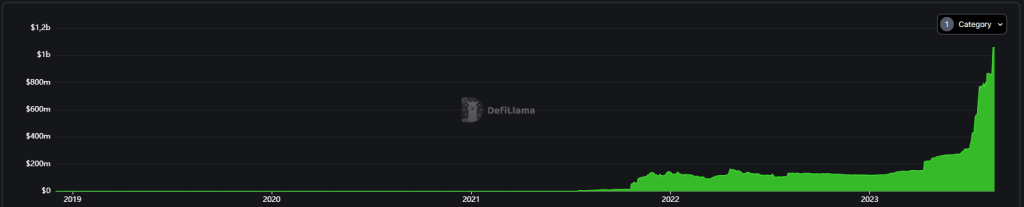

Os Real World Assets (RWA), também conhecidos como “ativos do mundo real”, compõem um setor do mercado que está em constante evidência devido às suas enormes perspectivas de crescimento. Só em 2023, por exemplo, testemunhamos um crescimento desse segmento em mais de sete vezes, mantendo-o nos holofotes das matérias deste ano.

Fonte: Defi Llama

Mas, primeiro, o que são os Real World Assets (RWA)?

Se você não está familiarizado com o tema, basicamente os “ativos do mundo real” representam uma classe de tokens que têm respaldo em ativos financeiros tradicionais, agora trazidos para o universo da blockchain. Em outras palavras, estamos falando de tokens que representam ativos financeiros tradicionais, mas “trazidos” para registro blockchain.

Certo, e como funcionam os Real World Assets (RWA)?

Em síntese, esses tokens podem ser fungíveis, simbolizando bens como commodities, títulos de dívida e créditos de carbono, ou não fungíveis, representando contratos, títulos de propriedade, royalties e garantias. Essencialmente, esse processo em que ativos tangíveis são transformados em tokens digitais na blockchain, é conhecido como “tokenização” de ativos reais. Assim, qualquer ativo com valor tangível pode ser tokenizado e movimentado na forma de tokens em transações na blockchain.

Alinhados aos alicerces dos ativos tradicionais, os “Real World Assets (RWA)” emergem como uma classe de ativos digitais confiáveis e sustentáveis, introduzindo um elemento de competição direta entre as finanças descentralizadas e as convencionais.

No entanto, a essência dos RWA inclui um benefício que merece destaque: a democratização de investimentos anteriormente acessíveis somente a investidores com grande capital. Isso abre um novo panorama de oportunidades, abrangendo desde propriedades imobiliárias, commodities e obras de arte até direitos de propriedade intelectual, ativos judiciais como precatórios e tokens lastreados em cartas de consórcios.

No entanto, é crucial reconhecer que a tecnologia subjacente à maioria dos setores de criptomoedas ainda está em um estágio incipiente. Recentemente, um dos protocolos tidos como dos mais antigos e consolidados, o Balancer, sofreu um exploit de US$ 900 mil. Ou seja, não há praticamente nada realmente “validado” nesse mercado. Há desafios que precisam ser superados para garantir fundamentos sólidos.

Quais os principais desafios enfrentados por essa modalidade do setor crypto?

-

Ajuste do Produto ao Mercado

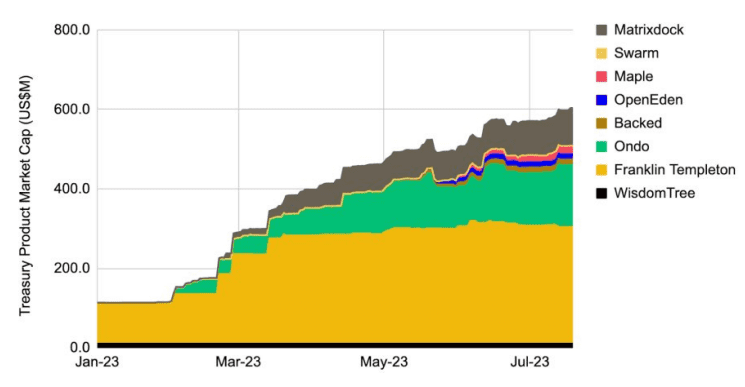

Atualmente, a adoção dos ativos tokenizados do mundo real permanece bastante limitada, com grande parte do crescimento em 2023 estando ligado à tokenização de juros americanos.

Para ilustrar o que estamos falando com base nos dados do DefiLlama, o capital total investido em RWA encontra-se na marca dos US$ 1,059 bilhão. Desse montante, cerca de 60% são relativos a títulos de dívida do governo norte-americano. Em suma, esse grande percentual é resultado da elevada taxa de juros prevalecente na economia atual.

Fonte: Treasury Product Market Cap

No entanto, cada vez mais gestores de fundos preveem a implementação de cortes de juros nos próximos 12 meses. Assim, é desafiador afirmar que o mesmo nível de investimento em RWA será mantido a médio e longo prazo pelas mesmas razões, mas isso não significa necessariamente a falência dos ativos do mundo real, muito pelo contrário.

O que devemos ver, conforme esse movimento for avançado, é uma migração dos RWA para outros casos de uso, e as possibilidades são inúmeras.

Vale o contraponto, é claro, de que ainda estamos engatinhando neste setor, sendo necessário um amadurecimento tanto tecnológico quanto estrutural para aplicação dessa tecnologia em outras áreas práticas da vida humana. No entanto, essa evolução já vem acontecendo paulatinamente há anos.

Vale lembrar que, em abril de 2021, um grupo de 12 bancos, entre eles Citi e Bank of America, conduziu um programa piloto no intuito de tokenizar vários projetos a fim de reduzir o tempo de liquidação das transações para D+1. Na prática, em outras palavras, isso significa que as transações podem ser concluídas e liquidadas em um único dia útil ao invés de períodos historicamente mais longos.

Ressaltamos também que em novembro de 2022 a JP Morgan, o Deutsche Bank e a SBI Digital Asset Holdings negociaram moedas tokenizadas e títulos por meio da Polygon, solução de escalabilidade da rede Ethereum. Isso deixa evidente o passo que estas grandes instituições financeiras estão dando em direção a uma crescente adoção da tokenização RWA e também a importância das “segunda camadas”.

-

Carência de Infraestrutura

A complexidade envolvida no processo de securitização e tokenização de dívidas ainda se equipara, ou até mesmo ultrapassa, a complexidade do processo de emissão de dívidas nos mercados tradicionais.

Atualmente, o uso da tokenização para melhorar a eficiência não é uma prática comum entre as empresas. Além disso, as barreiras para os usuários são significativas, visto que a maioria dos protocolos exige verificação de identidade (KYC), o que dificulta o acesso para o investidor médio no campo das criptomoedas.

Do lado das empresas, existe a hesitação de se envolver com o obscuro mercado de criptomoedas para obter retornos que frequentemente não justificam o risco.

Por outro lado, há empresas que já largaram na frente e realizam esse trabalho com maestria e excelência, como é o caso dos tokens de renda fixa digital disponibilizados pelo Mercado Bitcoin. A infraestrutura, assim como o ajuste do produto ao mercado, também segue sendo desenvolvida em um ritmo interessante. Isso nos leva ao principal entrave atual no próximo tópico.

-

Falta de Regulamentação Clara

Por fim, a falta de diretrizes regulatórias coerentes afasta empresas de grande porte e investidores institucionais do acesso a esse mercado nos principais centros financeiros globais.

No Brasil, em julho de 2022, a Comissão de Valores Mobiliários (CVM) emitiu uma comunicação onde esclareceu alguns aspectos da tokenização de recebíveis, oferecendo uma dose de segurança regulatória para os investidores e entidades que buscam tokenizar ativos.

Embora isso tenha sido uma notícia positiva à época, o fato é que o Brasil se encontra à frente de diversos países, inclusive nações desenvolvidas, em termos de regulamentação para RWA.

Portanto, barreiras regulatórias substanciais ainda limitam o fluxo de capital global para esse novo mercado. Além disto, neste ano, no entanto, a mesma entidade (CVM) posicionou-se enquadrando os tokens de recebíveis e direitos creditórios como ativos mobiliários, frustrando muitos players do setor de tokenização de recebíveis, mas, ao mesmo tempo, dando diretrizes mais claras.

Essa falta de definição regulatória, por muitas vezes até contraditória, trava todo o potencial de desbloqueio de valor que este setor tem por natureza. Este, portanto, talvez seja o aspecto mais atrasado no quesito desenvolvimento dentre os três analisados.

Por um lado, uma eventual solução desta questão teria capacidade para catapultar os RWA para patamares ainda muito maiores do que os atuais. No entanto, por outro, enquanto isso não ocorre, o setor de RWA segue nadando à braçadas firmes contra a maré.