As criptomoedas representam uma disrupção na relação dos indivíduos com o dinheiro, apresentando oportunidades de projetos fascinantes para os investidores. No entanto, a volatilidade inerente a este mercado pode acabar dissuadindo aqueles menos experientes que ainda não estão acostumados com a dinâmica do ecossistema.

Em uma indústria tão particular e inovadora onde tanto os lucros quanto os prejuízos podem ser potencializados em milhares de vezes num piscar de olhos, há uma forte demanda por criptoativos que unam os benefícios da tecnologia blockchain com a capacidade de manter o pareamento com commodities mais estáveis. Em outras palavras, é crucial que alguns destes criptoativos sejam projetados para manter um preço fixo, e é aqui que entram as famosas stablecoins.

O QUE É UMA STABLECOIN?

Uma stablecoin é uma criptomoeda cujo preço é atrelado ao preço de determinado ativo, normalmente uma moeda fiduciária como o dólar americano, por exemplo, ou ainda como o euro, iene, ouro ou até o petróleo. Seu objetivo é justamente proteger o investidor da volatilidade das criptomoedas, permitindo que este token holder tenha um meio confiável de troca ou armazenamento de valores a um preço estável em redes blockchain ponto-a-ponto, mantendo seu poder de compra.

Antes da criação das stablecoins, era muito difícil para um comerciante planejar e operar seu negócio aceitando criptomoedas convencionais como BTC ou ETH. Como o preço desses ativos costuma ser extremamente volátil, se esse comerciante vendesse um chocolate a R$ 10 em BTC em um dia, às vezes no dia seguinte poderia descobrir que o bitcoin havia caído 20% e estaria no prejuízo.

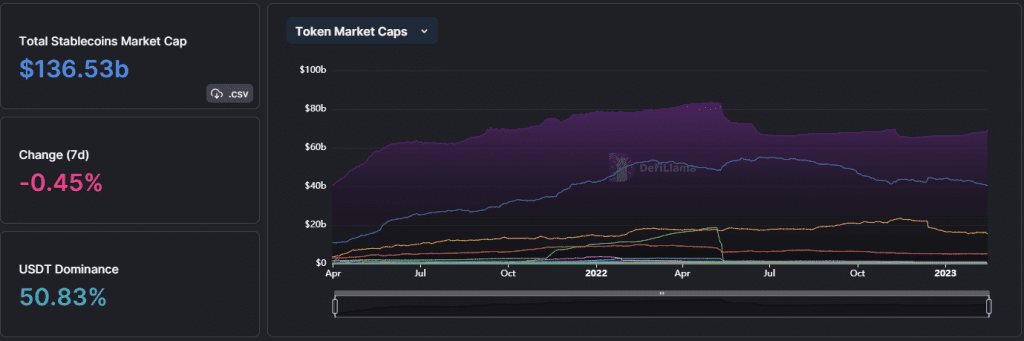

As stablecoins chegaram e resolveram esse problema. Para fins de exemplificação, algumas das maiores em capitalização de mercado hoje, USDT, USDC, BUSD e DAI, valem sempre US$ 1 dólar em praticamente qualquer momento. Atualmente, o panorama geral sobre o mercado de stablecoins é o seguinte:

Fonte: DefiLlama

Fonte: DefiLlama

No entanto, nem todas funcionam da mesma maneira. Veremos agora os diferentes tipos de stablecoins disponíveis e quais os mecanismos subjacentes de cada uma.

TIPOS DE STABLECOIN:

Criar uma criptomoeda capaz de “rastrear” o preço de outra commodity requer um mecanismo de vinculação (“pegging”), e existem várias maneiras de se fazer isso. Dito isso, podemos definir as stablecoins em três principais categorias mais amplas:

Stablecoins não-colateralizadas

As stablecoins colateralizadas são as mais populares, amplamente utilizadas e divulgadas, tendo se provado como as mais bem-sucedidas ao longo do tempo e correspondendo à maior parte do valor de mercado total. Já as outras duas modalidades mencionadas não possuem tanta robustez e contam com casos significativos de falha. Vamos analisá-las:

Stablecoins colateralizadas

As stablecoins colateralizadas São aquelas respaldadas por algum ativo de valor que serve para ajudá-las a manter sua estabilidade, seja moeda fiat, commodities ou cryptos.

a. Stablecoin lastreada por moeda fiduciária: Uma stablecoin apoiada por fiat mantém uma moeda fiduciária, como USD ou GBP, em reservas. Por exemplo, cada USDC é lastreado por um dólar real mantido como garantia. Os usuários podem fazer uma conversão de moeda fiduciária em stablecoin e vice-versa. Se eventualmente o preço da stablecoin desviar da moeda fiduciária subjacente, os arbitradores entram em cena e traem o preço de volta ao peg.

Fonte: Coinmarketcap

Digamos que o USDC esteja sendo negociando a um valor maior do que US$ 1, como estamos vendo hoje na imagem acima (US$ 1,004). Os arbitradores, vendo a oportunidade, transformarão dólares americanos em USDC e os venderão por este valor superior no mercado, aumentando a oferta de USDC e reduzindo o preço para um dólar novamente. A dinâmica contrária vale caso o USDC esteja sendo negociado a menos de US$ 1.

b. Stablecoin lastreada por outras criptomoedas: As stablecoins lastreadas em criptomoedas funcionam de forma semelhante às stablecoins lastreadas em moedas fiduciárias, mas ao invés de usar dólares ou outra moeda fiat como reserva, utiliza-se criptomoedas. No entanto, como o mercado crypto é altamente volátil, as stablecoins lastreadas em crypto geralmente requerem uma sobrecolateralização das reservas como medida de proteção contra a oscilação dos preços.

Vamos pegar como exemplo a DAI. Para cunhar US$ 1.000 de DAI – atrelada ao USD mas lastreada em crypto – você precisará fornecer US$ 1.500 de colateral como garantia, ou seja, 1.5x. Depois de adquirir sua DAI, você pode utilizá-la como quiser, seja para hold, para transferir ou investir. Já caso você queira seu colateral de volta, você precisa naturalmente pagar de volta as 1000 DAI. No entanto, se seu colateral desvalorizar e cair abaixo de determinado valor (“collateral ratio”) ou do valor de empréstimo, ela será liquidada.

Quando a stablecoin cai abaixo de US$ 1, são criados incentivos para que os holders devolvam sua stablecoin em troca do colateral. Isso diminui a oferta da moeda e faz com que o preço volte a subir para US$1. Já quando está acima de US$ 1, os usuários são incentivados a criar mais tokens, aumentando sua oferta e diminuindo o preço.

Fonte: Coinmarketcap

Este tipo de stablecoin costuma utilizar contratos inteligentes para gerenciar a cunhagem e a queima de tokens, tornando o processo mais confiável já que os usuários podem auditar os contratos de forma independente. No entanto, algumas stablecoins lastreadas em crypto são administradas por Organizações Autônomas Descentralizadas (DAOs), onde a comunidade pode votar em mudanças no futuro do projeto, demandando que os usuários participem e/ou apenas confiem na DAO para a tomada de decisões.

c. Stablecoin lastreada por commodities: As stablecoins lastreadas em commodities são garantidas por meio de ativos físicos, como metais preciosos, petróleo e imóveis. No entanto, o ativo mais popular é mesmo o ouro, e dois exemplos de stablecoins neste aspecto são a Tether Gold (XAUT) e Paxos Gold (PAXG). No entanto, é importante lembrar que essas commodities são mais propensas a ter uma flutuação de preços do que as lastreadas em fiat.

As stablecoins lastreadas em commodities facilitam os investimentos nestes ativos que, de outra forma, poderiam estar fora das possibilidades daquele local. Por exemplo, em muitas regiões, obter uma barra de ouro e encontrar um local de armazenamento seguro é um processo complexo e caro. Assim, manter commodities físicas são seria tão factível sem as stablecoins. Além disso, esse tipo de stablecoins também oferece utilidade para aqueles que desejam trocar seus tokens por dinheiro ou tomar posse do ativo tokenizado subjacente. No caso, o ouro.

Fonte: Coinmarketcap

Em outras palavras, os holders de stablecoins Paxos Gold (PAXG) podem vendê-las por dinheiro ou tomar posse do ouro subjacente. No entanto, como as barras de ouro da London Good Delivery variam de 370 a 430 por onça e cada token representa 1 onça, os usuários devem ter um mínimo de 430 PAXG para executar o resgate mas, uma vez resgatados, os detentores de tokens podem ter acesso ao seu ouro em cofres em todo o Reino Unido.

Stablecoins não-colateralizadas

As stablecoins não colateralizadas são aquelas que não são respaldadas por nenhum ativo de valor, e sua estabilidade é mantida usando um modelo algorítmico de emissão para controlar a inflação. Ou seja, essas stablecoins algorítmicas não usam moeda fiduciária ou criptomoeda como garantia.

Em vez disso, sua estabilidade de preços resulta do uso de algoritmos especializados e contratos inteligentes que gerenciam o fornecimento de tokens em circulação. Um sistema algorítmico de stablecoin reduzirá o número de tokens em circulação quando o preço de mercado cair abaixo do preço da moeda fiduciária que ele rastreia. Alternativamente, se o preço do token exceder o preço da moeda fiduciária que ele rastreia, novos tokens entram em circulação para ajustar o valor da stablecoin para baixo.

No entanto, devido à sua natureza “não colateralizada” (i.e. sem garantia), e à dependência de algoritmos para manter essa paridade do ativo, elas são inerentemente vulneráveis ao risco de “depeg” ou desvinculação, dependendo em grande parte de traders ou investidores independentes que estão interessados em lucrar com o algoritmo para manter a paridade.

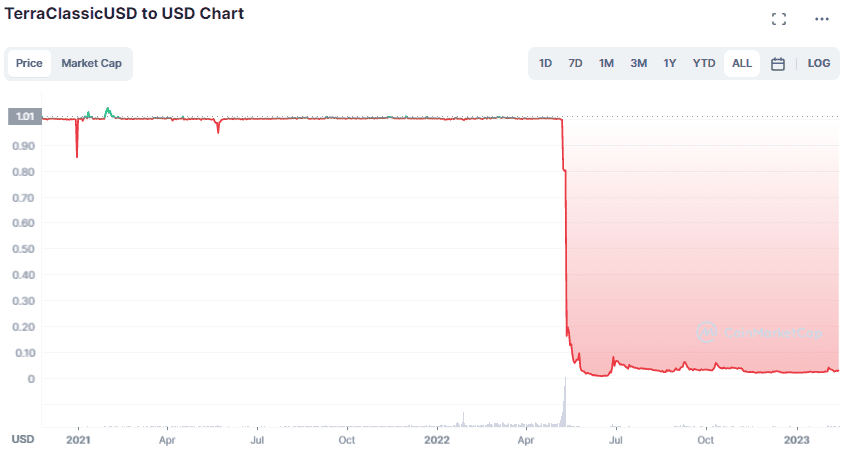

Porém, em períodos de incerteza ou crise, a falta de demanda pelo ativo digital pode fazer com que ele perca muito valor em um curto período. Esse fenômeno é conhecido como espiral da morte e foi visto no crash da Terra-Luna em maio. Portanto, quando uma stablecoin sem garantia é comparada com uma stablecoin lastreada em ativos, a última é comumente vista como a opção mais segura.

Fonte: Coinmarketcap

Fonte: Coinmarketcap

Stablecoins híbridas

As stablecoins híbridas usam uma combinação dos dois mecanismos anteriores. Neste caso, existem alguns ativos de fato mantidos em reserva para respaldá-las, mas também há um algoritmo ajudando no controle do valor do ativo.

QUAIS OS BENEFÍCIOS DAS STABLECOINS?

- Evitar volatilidade e fazer hedge de portfolio;

- Transações com custos mais baixos;

- Opção segura para manter ativos no ecossistema crypto;

- Pagamentos em tempo real e facilidade de negociações no dia-a-dia;

- São hospedadas em blockchain.

QUAIS OS CONTRAS DAS STABLECOINS?

- Não possuem necessariamente garantia de manutenção do “peg”;

- Nem todas divulgam auditorias públicas de suas reservas;

- Stablecoins baseadas em fiat são consideradas melhores mas, também, mas centralizadas.

QUAIS AS PRINCIPAIS STABLECOINS?

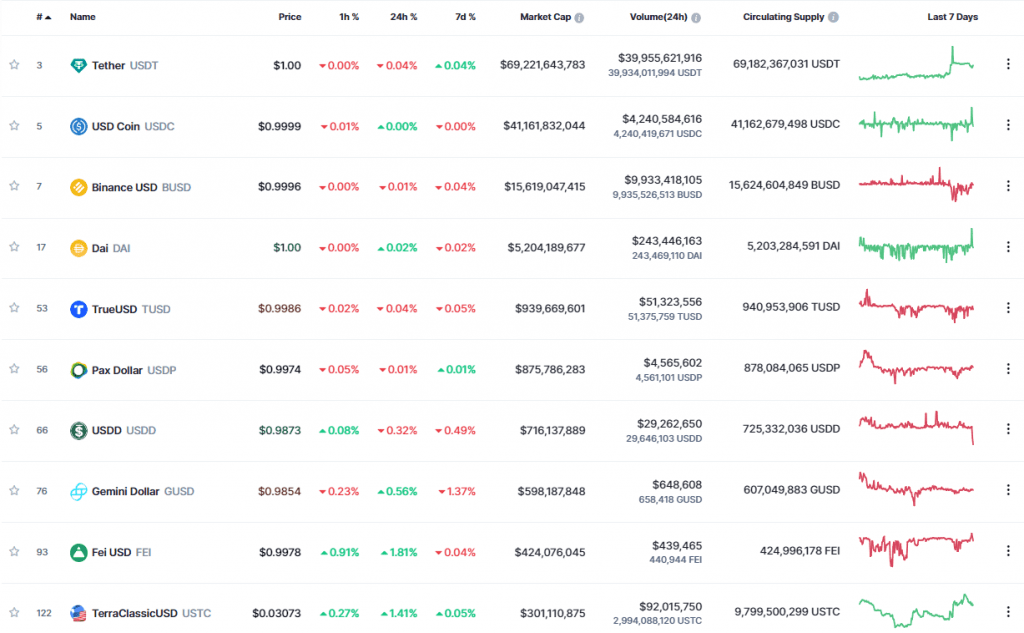

Hoje, as maiores stablecoins em capitalização de mercado são, na ordem, USDT, USDC, BUSD, DAI, TUSD, USDP, USDD, GUSD, FEI e USTC.

Fonte: Coinmarketcap

Fonte: Coinmarketcap

Caso você deseje fazer uma busca mais específica sobre as principais stablecoins dentro de algum ramo, acesse clicando abaixo:

Principais stablecoins algorítmicas

Principais stablecoins em dólar

Principais stablecoins em euro