O que é Maximal Extractable Value (MEV)?

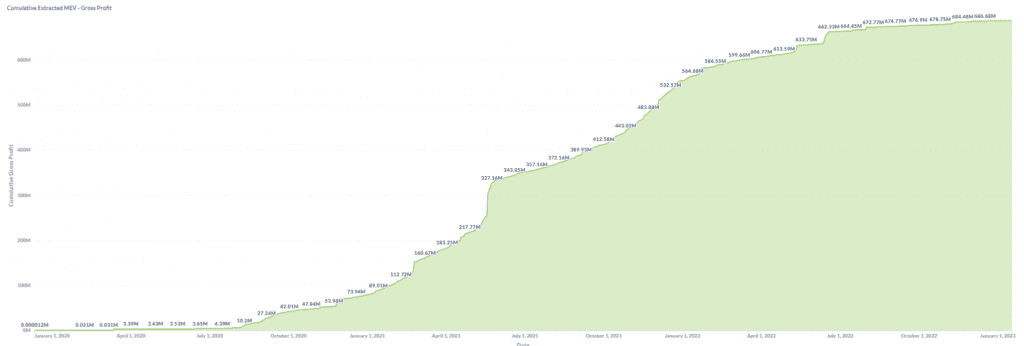

Um dos pontos mais polêmicos do mercado de criptomoedas diz respeito à prática de MEV, ou Maximal Extractable Value. Apesar de não ser um conceito novo, vem se popularizando cada vez mais em redes de contratos inteligentes e já trouxe lucros superiores a US$ 687 milhões para seus praticantes. Vamos entender melhor sobre o que estamos falando.

Inicialmente, o termo MEV era utilizado no contexto de Proof-of-Work, motivo pelo qual a sigla era usada como abreviatura para “Miner Extractable Value”. No entanto, com a mudança do mecanismo de consenso da rede Ethereum para Proof-of-Stake, passamos a contar com os “validadores” no lugar dos “mineradores”, ressignificando o termo para “Maximal Extractable Value”.

O importante é entender que o MEV depende justamente da figura que propõe novos blocos – sejam mineradores ou validadores – passando por ela a decisão de quais solicitações de transação serão incluídas, excluídas ou reordenadas.

O termo “MEV”, portanto, refere-se a à prática desses validadores/mineradores de manipular a rede para extrair lucro por meio de vários métodos diferentes, como front-running e reordenamento de transações.

Isso acontece desde os primeiros dias de existência da Ethereum, mas tornou-se mais proeminente com o aumento da atividade das finanças descentralizadas (DeFi), gerando problemas como altas taxas de gas e um maior “slippage”, que é a diferença entre o preço esperado de uma negociação e o preço pelo qual ela é realmente executada.

Como funciona o Maximal Extractable Value (MEV)?

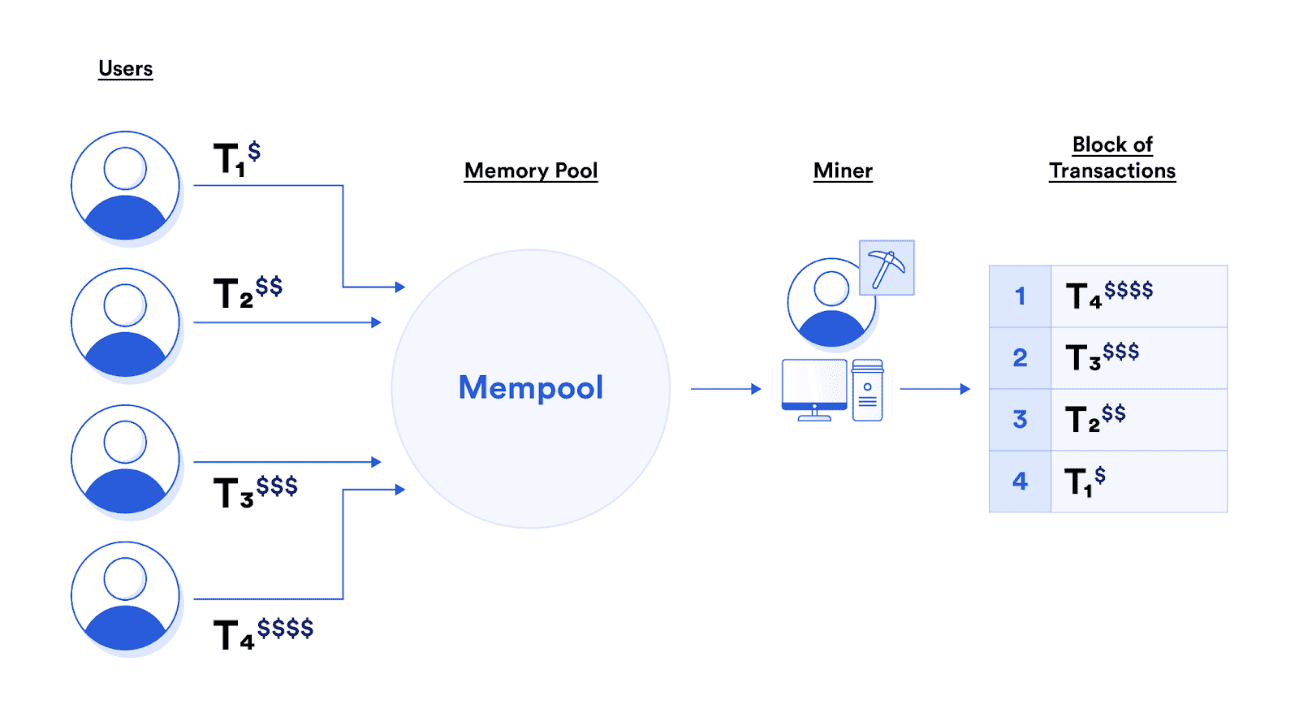

Quando um usuário envia uma ordem de transação para ser registrada na blockchain, é criada uma mensagem de transação contendo as informações sobre o remetente, o destinatário e a quantia enviada. Uma assinatura digital única e específica é criada e a transação é transmitida progressivamente aos outros nodes da rede para que verifiquem se está tudo certo.

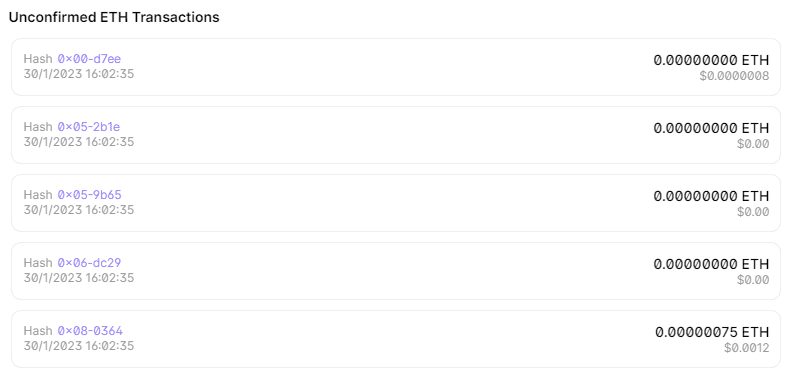

Com tudo em ordem, essa transação ficará aguardando em uma “fila de espera” chamada Mempool (“Memory Pool”) sob o status de “válida”, mas ainda “não-confirmada”. É aí que entra o trabalho dos mineradores ou validadores, que consiste justamente em “pinçar” essas transações da fila (do Mempool) e “encaixá-las” dentro do espaço disponível do bloco.

Abaixo, podemos ver algumas transações “unconfirmed” no Mempool da Ethereum!

Aqui, vale reforçarmos esse ponto novamente: os blocos tem tamanho limitado! E como os validadores/mineradores atuam de forma economicamente eficiente pensando em extrair o máximo de lucro próprio possível, precisam decidir muito bem quais transações e em que ordem elas irão se encaixar dentro desse espaço.

Isso costuma ser feito principalmente através de duas formas:

- Pinçando as transações que pagam maiores taxas de gas;

- Pinçando as suas próprias transações desde que, fazendo isso, consigam algum retorno financeiro.

E é justamente em função dessa dinâmica econômica que os exploradores de Maximal Extractable Value (MEV) entram em ação e que acontece o “pulo do gato”.

Falamos dos mineradores/validadores como um dos agentes exploradores, mas não são só eles que realizam essas atividades de Maximal Extractable Value (MEV). Em suma, existem basicamente duas grandes figuras no mercado que costumam executar essas práticas:

- Mineradores/validadores: Como são eles que decidem quais transações serão adicionadas, excluídas ou reordenadas no bloco, conseguem manipulá-las de forma a extrair lucro em seu benefício. Na teoria, portanto, eles são a única parte capaz de efetivamente executar uma oportunidade de MEV de maneira lucrativa.

- “Searchers”: No entanto, na prática, também há participantes independentes chamados de “pesquisadores” que conseguem observar os dados da Mempool para detectar e aproveitar oportunidades lucrativas. Eles fazem isso submetendo ordens com taxas de gas mais altas nas suas próprias transações para que sejam selecionadas primeiro e “furem a fila”. Ou seja, apesar de não necessariamente serem validadores/mineradores, também conseguem aproveitar as oportunidades de MEV.

A ideia de ter sua transação sendo aprovada primeiro é se antecipar ao movimento do mercado e lucrar com a operação de arbitragem. Esse processo é conhecido como “front-running”. Ou seja, de forma clara, o que esses agentes fazem é ficar atentos ao Mempool para identificar grandes transações pendentes que podem influenciar significativamente o preço do mercado!

Quando encontram uma dessas, submetem suas próprias transações com taxas de gas mais altas para “furar a fila” e passar na frente!

Outra possibilidade de front-running é fazer com que sua transação seja bem sucedida em detrimento de outra, que falhará.

Vamos supor que Caio realize uma ordem para comprar um NFT “X” por 0.1 ETH. Nada impede que o validador/minerador também submeta uma ordem de compra para o mesmo NFT pelo mesmo valor (0.1 ETH), “fure a fila” e compre primeiro o ativo!

Essa lógica de antecipação já acontecia no mercado tradicional onde, conhecendo informações sigilosas e internas, corretores de valores posicionavam suas ordens antes de uma larga ordem do cliente, aproveitando da futura variação do mercado.

Em 2011, por exemplo, o HSBC soube que um de seus clientes faria uma troca cambial extremamente volumosa de dólares por libras esterlinas. O banco se antecipou e comprou libra, obtendo lucro de aproximadamente US$ 8 milhões. Seis anos depois, foi condenado pelo front running!

Mas voltando para o mercado cripto, vemos que a execução de diferentes estratégias de MEV tem crescido tanto que já há diversos robôs sendo programados para detectar transações lucrativas e submeter ordens com taxas de gas mais altas de forma automática, aproveitando-se de operações de arbitragem.

Vamos ver alguns exemplos mais práticos de MEV?

Exemplos de Maximal Extractable Value (MEV):

1) MEV em protocolos de Lending:

Protocolos como a Aave e Maker exigem que o usuário coloque colaterais como garantias para que o empréstimo seja feito, conferindo uma margem de segurança interessante para a operação em razão da alta volatilidade do mercado. Assim, para pegar US$ 500 em USDT, o usuário precisa colocar por volta de US$ 1500 em ETH (exemplo). O protocolo determinará a porcentagem exata desse “borrowing power”. Aqui, vamos supor que seja 30%.

Dito isto, caso o colateral em questão vá flutuando e se desvalorizando, o mesmo acontece com seu “borrowing power”, aumentando o risco de que o tomador de empréstimo não consiga arcar com o pagamento. Se, por exemplo, o valor dos ativos tomados em empréstimo (USDT, nesse exemplo) excederem 30% do valor do colateral, o protocolo permitirá que qualquer pessoa liquide a garantia, pagando instantaneamente os credores.

O processo é parecido com as “margin calls” do mercado tradicional. Nesse caso, o tomador do empréstimo terá que pagar uma significativa taxa de liquidação para o liquidante, e é aqui que muitos “searchers” executam estratégias de MEV para verificar quem está prestes a ser liquidado, enviando uma transação de liquidação antes dos demais e coletando essas taxas para si.

2) MEV com NFTs:

Também é possível aplicar estratégias de MEV no mercado de tokens não fungíveis. No entanto, aqui as estratégias são mais voltadas para garantir oportunidades prioritárias de compra do que realizar algum tipo de operação de curto prazo que daria lucro, dada a característica de unicidade e exclusividade dos ativos.

Suponhamos, por exemplo, que um “searcher” queira adquirir um determinado NFT ou conjunto de NFTs. Ele pode “programar” sua transação para que seja a primeira da fila a comprar o ativo ou, até mesmo, comprar todo o conjunto de NFTs em uma única transação.

Outra possibilidade é a seguinte: suponhamos que, em razão de algum erro, um NFT tenha sido listado a um preço inferior do que deveria. O “searcher” vê a oportunidade e coloca sua ordem de compra na frente das demais.

3) “Sandwich Attack”

Esta é uma estratégia muito famosa. Para “sanduichar” alguém, o pesquisador irá procurar por grandes transações em uma DEX capazes de ter um efeito significativo no mercado. Por exemplo, suponhamos que alguém queira comprar 100.000 LDO com DAI na Uniswap. Com certeza essa negociação teria um impacto significativo no par LDO/DAI, aumentando o preço da LDO, certo?

O pesquisador, sabendo da iminência dessa transação e calculando o efeito no preço que ela irá causar, executa uma ordem de compra de LDO antes dela – pagando uma taxa de gas mais alta para furar a fila – e posiciona também uma transação de venda imediatamente após essa grande negociação, vendendo-a por um preço muito mais alto e obtendo lucro como resultado final da estratégia de MEV. É daí que vem a analogia ao sanduíche! Ou seja:

- Ordem 1: Comprar LDO com DAI, pagando uma taxa de gas mais alta para que consiga “furar a fila”.

- Ordem 2: Trocar de volta LDO por DAI, pagando menores taxas de gas com intuito de que essa ordem aconteça após a tal ordem expressiva.

Como resultado, teremos:

- Primeiro, o atacante irá executar o processo de “front running” que falamos anteriormente, antecipando-se à grande transação e realizando a compra (DAI > LDO).

- Após isso, o token LDO terá se valorizado. Agora, a tal transação de 100.000 LDO – que será sanduichada – será executada e acabará tendo que pagar mais DAI por LDO do que antes, ou seja, com um maior slippage no preço.

- Uma vez que a transação da vítima é executada, o token LDO se valoriza ainda mais. Neste momento, o atacante troca de volta suas LDO por DAI, realizando lucro.

4) Arbitragem em DEX:

A arbitragem em corretoras descentralizadas (DEX) é a oportunidade de MEV mais simples e conhecida, o que também a torna mais competitiva. Ela funciona da seguinte maneira:

Se duas DEX, hipoteticamente Uniswap e Sushiswap, estão oferecendo um mesmo token com preços diferentes, alguém pode comprar o token na Uniswap, onde o preço está hipoteticamente mais baixo, para vender na Sushiswap, onde o preço está mais alto, lucrando com a diferença.

Então, MEV é necessariamente ruim? Quais os prós e contras de MEV?

A prática de Maximal Extractable Value (MEV) é muito importante para uma série de ineficiências vistas em alguns pontos, mas prejudicial em outros. Por um lado, as práticas de “sandwich” ou “front running” acabam prejudicando os usuários por elevarem as taxas de gas e aumentarem o “slippage”.

Além disso, com diversos agentes competindo pela extração de MEV, há um aumento progressivo de taxas de gas onde um sempre tenta superar o outro no intuito de que a própria transação seja incluída prioritariamente, o que gera congestionamento na rede.

Por outro lado, no entanto, métodos como arbitragem em DEX ajudam a estabilizar os preços em relação a diferentes corretoras, garantindo que os usuários tenham acesso sempre aos preços mais corretos dos tokens.

Sem esses “searchers” agindo de forma economicamente racional, aparando ineficiências e tirando vantagem dos incentivos econômicos, provavelmente os protocolos DeFi e os DApps não seriam tão robustos quanto são hoje.

Mas não custa nada tentar diminuir os prejuízos, né? É por isso que a Flashbots vem desenvolvendo ferramentas interessantes, como por exemplo “Mempools” permissionadas que aceitam pedidos de transações sem revela-las à mempool pública, evitando que os extratores de MEV consigam mapear transações que pagam maiores taxas. Esse processo é administrado de forma “off-chain”.

A Chainlink também tem tentado combater os malefícios do mecanismo por meio do Fair Sequencing Services (FSS) ao coletar solicitações de transações off-chain de usuários para gerar uma espécie de consenso descentralizado que irá ordenar essas transações e enviá-las já em sequência para o “on-chain”. E até mesmo a própria Ethereum propõe duas soluções para reduzir os impactos negativos do MEV, que são a Proposer-Builder Separation (PBS) e a Builder API!

A assinatura Hub Crypto oferece carteiras recomendadas, análises das principais moedas do mercado, encontros ao vivo e gravados, e todo suporte para você tomar decisões com segurança!

Garanta seu acesso GRATUITO, clique aqui e saiba mais!