Após o encontro do Copom (Comitê de Política Monetária) na noite do último dia 1º, o Banco Central reduziu a taxa básica de juros Selic, principal referência na economia brasileira para operações de crédito, de 12,75% para 12,25% ao ano.

A decisão era esperada pela ampla maioria dos agentes do mercado, é verdade, dando continuidade ao ciclo de cortes iniciado em agosto do presente ano. Mas, naturalmente, instituições financeiras e investidores passaram a observar com atenção ao comunicado divulgado pelo órgão em busca de sinalizações sobre os próximos passos que serão dados pelo BC na política de juros, que deve manter o ritmo de meio ponto percentual nos próximos encontros do Copom (dias 12 e 13 de dezembro).

Mas, afinal, chegou a hora de investir em fundos imobiliários? De que forma essa conjuntura atual afeta os FIIs?

Investir em fundos imobiliários? Qual a correlação entre IFIX e SELIC?

Sabemos que taxas de juros altas, como vemos desde fevereiro de 2022 na casa dos dois dígitos, favorecem a renda fixa, uma vez que os investidores têm a possibilidade de alcançarem maiores retornos com menores riscos ao optarem por títulos como CDBs ou Tesouro Direto nestes cenários.

No entanto, por outro lado, com os cortes nas taxas básicas de juros, há uma inversão da dinâmica e um favorecimento de investimentos em renda variável, como bolsa, fundos multimercado e fundos imobiliários.

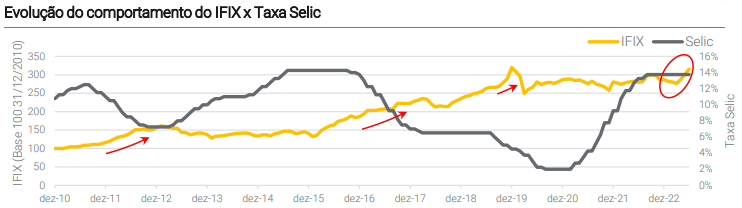

Ou seja, em suma, o Índice de Fundos de Investimento Imobiliário (IFIX) e a Selic costumam apresentar movimentos contrários. O IFIX, se você não está familiarizado, nada mais é do que um indicador que acompanha o desempenho médio dos FIIs negociados na bolsa de valores brasileira (B3), representando a variação dos preços dos ativos que compõem esses fundos.

Aqui no HUB FIIS utilizamos o índice IFIX para fins de comparação na hora de avaliar os Fundos Imobiliários que entram para nossa Carteira Recomendada. CLIQUE AQUI e saiba como garantir o seu acesso totalmente GRATUITO a nossa Carteira de FIIs.

Mas voltando ao cerne da questão, portanto, podemos dizer que em períodos de aumento na taxa de juros, os FIIs podem enfrentar desafios e apresentar desempenhos desfavoráveis, e a recíproca também é verdadeira. Isso significa que ciclos de cortes de juros, mesmo que graduais como o que estimamos atualmente, tendem a beneficiar ativos de risco, especialmente os de renda variável. E esta não é uma regra nova.

Ao longo dos últimos anos, mais especificamente entre 2011 e 2012, e também de 2016 a 2018, foi exatamente este movimento que presenciamos, com a queda da Selic estimulando a demanda por fundos imobiliários.

Não à toa, quando observamos o desempenho do IFIX e da Selic no passado, fica evidente a correlação negativa entre ambos. Fica evidente também que o IFIX apresenta uma tendência de alta que muitas vezes antecipa a primeira redução efetiva da Selic. Isso ocorre porque o mercado começa a ter uma visão mais otimista sobre o desempenho do mercado imobiliário em geral e também passa a ter um maior apetite ao risco.

Fonte: Research XP

Ou seja, o desempenho do IFIX é influenciado principalmente pelo desempenho e pela expectativa sobre o mercado imobiliário, de forma que, se o setor estiver aquecido e os empreendimentos estiverem se valorizando, os fundos imobiliários tendem a apresentar bom desempenho.

E o fato de termos um cenário de juros em queda acaba elevando justamente a perspectiva de impulsionamento de ativos reais como imóveis e FIIs, uma vez que o financiamento fica mais acessível e o mercado fica mais aquecido.

Além disso, investir em fundos imobiliários também pode torná-los atrativos em momentos de juros em queda, visto a distribuição dos rendimentos mensais aos investidores. Vale frisar que esses rendimentos são isentos de imposto de renda.

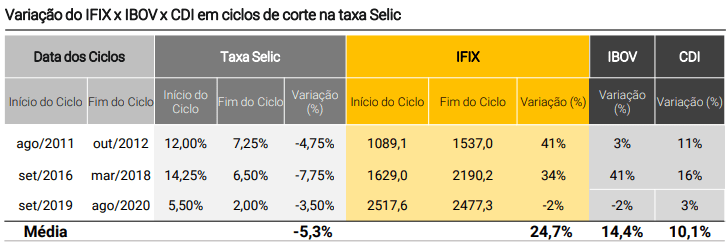

Comportamento dos fundos imobiliários diante dos cortes de juros: todos reagem igual?

Ao observarmos o período que engloba desde a criação do índice dos fundos imobiliários (IFIX) até agosto de 2023, percebemos que o desempenho dos FIIs foi positivo em todos os ciclos, com retorno médio dos ciclos de cortes de aproximadamente 24,7%. Ao compararmos os FIIs com os retornos do Ibovespa (IBOV) e do CDI, também notamos que os fundos imobiliários apresentaram um retorno 1,7x superior ao Ibovespa e 2,4x maior que o CDI.

Fonte: Research XP

Esses números reforçam a tese de que, em ciclos de cortes de juros, historicamente o IFIX costuma valorizar, e este movimento de alta tende a acontecer concomitantemente ao início dos cortes ou em períodos que permeiam D-60 a D+60 dessa data específica. Além disso, vale mencionarmos que o IFIX é composto por fundos de diferentes segmentos, como fundos de papel, fundos de tijolo e fundos híbridos.

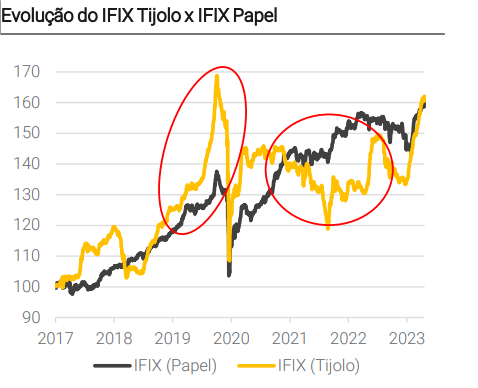

Cada grupo possui suas peculiaridades e tende a reagir de formas diferentes ao contexto macroeconômico. Vamos entender melhor!

a) Fundos de Tijolo

Com a queda da Selic, o segmento de fundos de tijolo, por exemplo, costuma apresentar retornos mais atrativos decorrentes do aluguel desses imóveis e da valorização do valor das cotas, propiciando um cenário mais favorável para o desenvolvimento das propriedades dentro do portfólio desses fundos.

Ou seja, os fundos deste segmento, que investe em propriedades físicas como shoppings, escolas, escritórios e hotéis, muito afetados pela pandemia, pode começar a ver uma mudança positiva de prumo.

Podemos dizer que os FIIs de tijolo são mais sensíveis às variações das taxas de juros, tendendo a se beneficiar do corte. FIIs bem estruturados de shopping e logística, por exemplo, podem se beneficiar ainda mais em razão do aumento do consumo e das vendas nos shoppings, bem como do reaquecimento da cadeia logística. Já os fundos imobiliários de desenvolvimento costumam ser resilientes e apresentar um bom potencial ainda não muito explorado no Brasil, apesar dos entraves.

b) Fundos de Papel

Já os fundos imobiliários de recebíveis, também conhecidos como fundos de papel, investem em ativos financeiros atrelados ao mercado imobiliário, como as Letras de Crédito Imobiliário (LCIs), certificados de Recebíveis Imobiliários (CRIs) e Letras Hipotecárias (LHs). E muitos desses recebíveis, na prática, são atrelados ao CDI (Certificado de Depósito Interbancário), que é uma taxa de juros que acompanha de perto a taxa Selic, tendendo a se comportar de forma diretamente proporcional às mudanças na taxa de juros. Ou seja, em momentos de redução da taxa de juros, os fundos de papel indexados ao CDI podem ter sua rentabilidade minimizada.

Aqui, é importante fazer um adendo. Devemos ressaltar que diversos outros fatores também influenciam a rentabilidade desses fundos, como o prazo e a qualidade de crédito dos títulos que compõem a carteira do FII, bem como as condições de mercado no momento do investimento. Além disso, a diversificação dos ativos do fundo, sendo bem feita, também pode ajudar a reduzir o impacto da queda dos juros na rentabilidade total do FII. Essa é uma das estratégias que usamos na Carteira de FIIs do Hub, CLIQUE AQUI e saiba como garantir o seu acesso totalmente GRATUITO a nossa carteira recomendada!

Assim, como as expectativas de cortes ainda indicam uma taxa de juros na casa dos dois dígitos até o final de 2024, o momento atual segue apresentando espaço favorável para alguns fundos de papel. Assim sendo, os FIIs indexados ao IPCA+ e aos de CDI+ ainda podem apresentar bons retornos para os cotistas, principalmente em ganhos de dividendos.

Vale frisar que, no caso dos FIIs de papel, um cenário de juros mais elevados encarece bastante as operações que já foram fechadas no passado, quando a Selic estava bem inferior ao nível atual.

Os investidores podem ter que lidar com o risco de inadimplência desses credores, o que pode diminuir os dividendos pagos, cenário que pode resultar em algum tipo de renegociação. Por isso, é sempre crucial analisar o cenário macroeconômico, as características específicas do fundo e a estratégia de gestão adotada antes da tomada de decisão de investimento.

Em suma, podemos perceber que em momentos de cortes na taxa de juros, os fundos de tijolos apresentaram aumentos de performance, devido ao impacto nos ativos reais dos fundos, o que pode ser visto por meio da linha amarela marcada pelo primeiro círculo vermelho no gráfico abaixo. Já em momentos de alta da taxa Selic (segundo círculo vermelho no gráfico), os fundos de papel (representados pela linha preta), principalmente os indexados ao CDI, desempenharam melhor.

Fonte: Research XP

Fonte: Research XP

Dito isto, e respondendo à pergunta inicial deste artigo, o momento é bastante propício para investir em fundos imobiliários! Nós, especialistas do Hub do Investidor, podemos te auxiliar em todas essas etapas, CLIQUE AQUI e saiba mais!

Por responsabilidade, podemos fazer o contraponto de que talvez o maior risco de se investir agora seria justamente a possibilidade de que a queda na Selic seja menor do que o esperado, o que geraria um retorno menor para investidores em FIIs de tijolo principalmente. Isso também pode acontecer caso o setor imobiliário não se recupere com tanta força quanto se estima, o que dificultaria a redução da vacância dos fundos e os reajustes nos valores de aluguéis, afetando os dividendos para os cotistas.