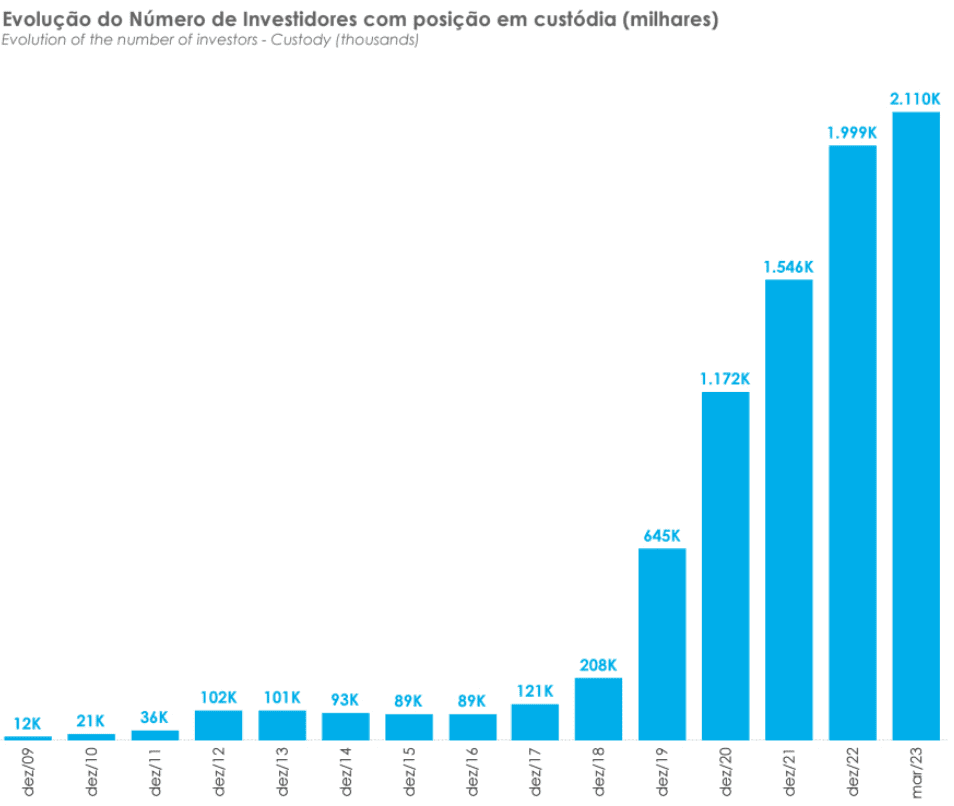

Não é novidade pra ninguém que o investimento em Fundos Imobiliários (FIIs) é muito promissor, e justamente por isso essa indústria tem crescido bastante no Brasil, tanto em termos da quantidade e qualidade dos fundos, como em termos de cotistas e tamanho dos fundos.

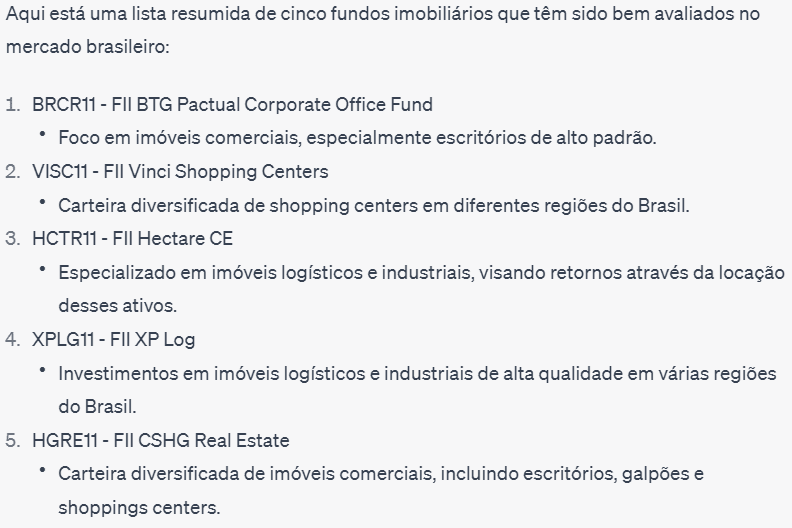

Dessa forma, pedimos que a Inteligência Artificial mais comentada do momento, o ChatGPT, construísse uma carteira recomendada com os 5 melhores Fundos Imobiliários (FIIs) do mercado, e eis a resposta encontrada pelo modelo:

Os 5 FIIs selecionado pelo ChatGPT foram:

- BRCR11

- VISC11

- HCTR11

- XPLG11

- HGRE11

Obviamente, esse trata-se de um exercício meramente teórico, mas vamos, então, analisar com alguns detalhes a construção da carteira recomendada de Fundos Imobiliários (FIIs) do ChatGPT, tanto em relação a sua diversificação de ativos, setores e imóveis, bem como sua capacidade de gerar retorno, e, mais importante, a qualidade dos fundos selecionados.

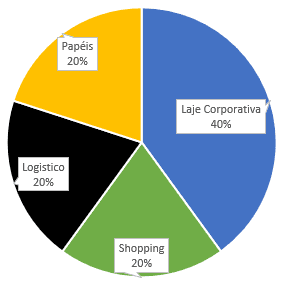

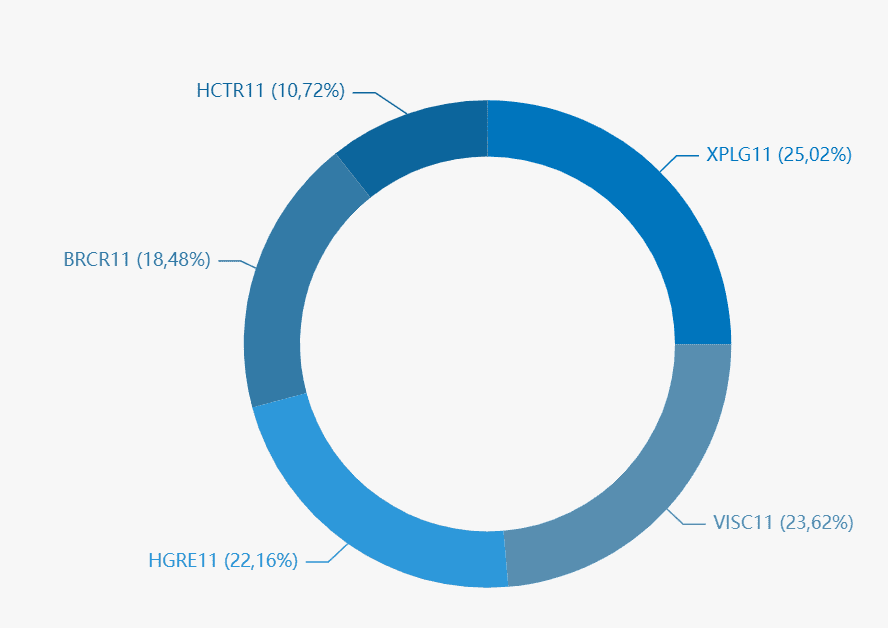

Inicialmente, salientamos que atribuímos pesos iguais, de 20% para cada um dos 5 fundos imobiliários elencados pela Inteligência Artificial (IA).

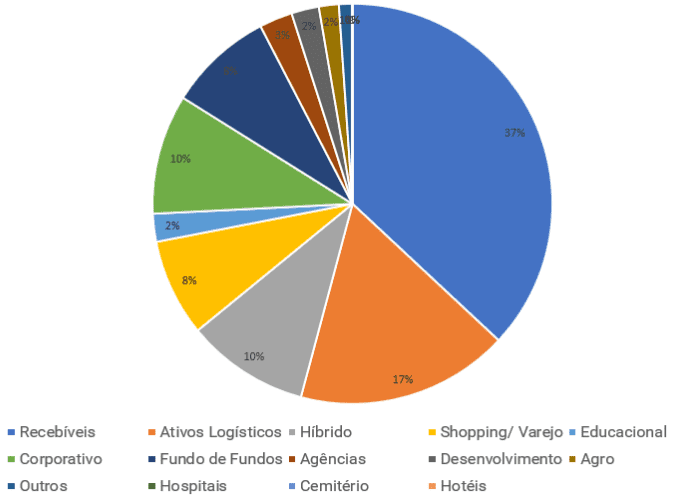

O primeiro ponto que chama atenção, é com relação a concentração por setores da carteira. Apesar de existirem inúmeros setores diferentes de fundos imobiliários, seja de tijolos (imóveis físicos), de papel (dívidas lastreadas no setor imobiliário) e FoFs (investem em outros FIIs), a carteira recomendada de Fundos Imobiliários da IA selecionou 4 setores: o de Shoppings, de Logística, de Lajes Corporativas e de Recebíveis.

Quando olhamos para o IFIX, o principal benchmark do mercado de FIIs, vemos que a diversificação do índice é muito maior do que a da carteira recomendada de Fundos Imobiliários, que faltou incluir uma série de setores que seriam bem importantes, como os FoFs, por exemplo. Porém, entendemos que a carteira possui apenas 5 ativos.

Com relação aos setores da carteira, os FIIs de shoppings são donos dos imóveis que vão ser alugados para as empresas operadoras de shoppings, como é o caso da Alliansce Sonae e Iguatemi.

Já os de lajes corporativas vão alugar os imóveis para as sedes administrativas e escritórios empresariais. As empresas não precisam ser as detentoras dos imóveis que utilizam como escritório, pois é um custo fixo desnecessário. Portanto, fazem o aluguel (ou leasing) de prédios comerciais, que por vezes são detidos por FIIs.

Os FIIs de logística, por sua vez, são detentores de imóveis que servem como galpões logísticos, centros de distribuição e armazéns, para que as empresas os utilizem para guardar seus produtos que serão vendidos para os clientes.

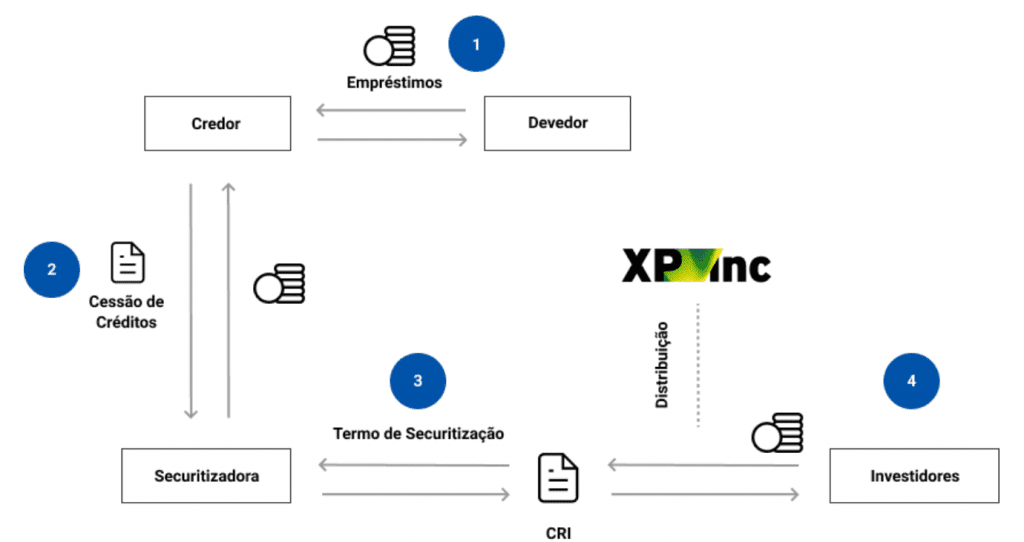

Os FIIs de recebíveis investem em divididas que tenham como lastro operações imobiliárias, fazendo a securitização de fluxos de recebíveis, como os CRIs, por exemplo. São uma excelente fonte de diversificação e proteção da carteira.

Dessa forma, a carteira recomendada selecionou ativos de 4 dos maiores setores do mercado de fundos imobiliários, possuindo, considerando que são apenas 5 ativos, um grau de diversificação setorial bastante interessante.

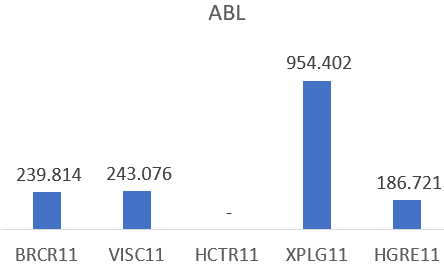

Quando olhamos para os fundos segundo a sua Area Bruta Locável, ou seja, a quantidade de metros quadrados (m²) que eles têm a disposição para alugar, vemos que o XPLG11 é o maior de todos, com bastante folga, possuindo 954 mil m², que é um fundo de galpões logísticos.

Já investe em FIIs ou está muito perto disso? Acesse GRATUITAMENTE a Carteira de FIIs do Hub do Investidor, e receba rendimentos mensais! Clique aqui.

Faz todo sentido que um fundo de logística tenha uma ABL maior do que as demais, porque um shopping ou uma laje corporativa, por exemplo, necessita de um espaço consideravelmente menor do que um galpão, que precisa dispor de terrenos muito grandes para conseguir suportar uma grande quantidade de produtos para seus inquilinos.

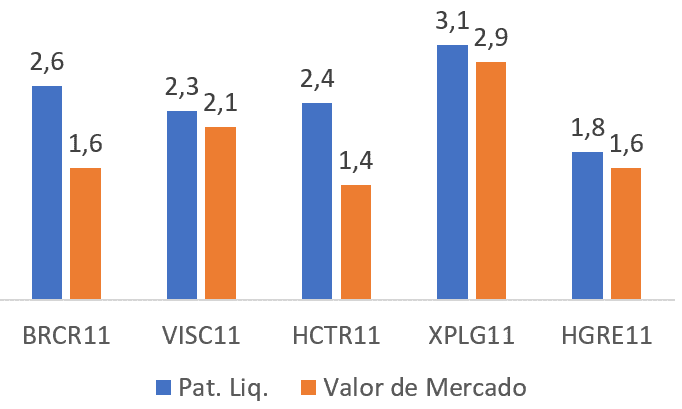

Com relação ao tamanho dos fundos, é possível observar que todos tratam-se de fundos bem grandes, tanto em termos de valor patrimonial como em termos de valor de mercado, sendo, mais uma vez, o XPLG11 o maior deles, em ambas as métricas.

Além disso, os 5 fundos estão sendo negociados abaixo do seu valor patrimonial, o que indica que ambos estão com deságio, ou seja, estão com valuations atrativos, uma vez que o mercado está pagando pelos fundos menos do que eles possuem em patrimônio líquido.

Isso acontece porque o preço dos FIIs é diretamente impactado pela curva de juros futura, pois os seus recebimentos (aluguéis) são tão estáveis, que o mercado pode compará-los com bonds longos. Assim, quanto mais atrativo estiverem os yields dos juros futuros, menos interesse os investidores terão em FIIs.

Porém, estamos na eminência de uma queda de juros, o que pode levar a uma valorização relevante dos fundos imobiliários ao longo dos próximos anos.

Se tivéssemos, em meados de 2021 (2 anos atrás), comprado os 5 ativos em pesos iguais, ou seja, 20% para cada ativo, essa seria a composição da carteira hoje. Podemos ver que o HCTR11 foi o ativo que apresentou maior desvalorização, porque seu peso na carteira caiu pela metade, ao passo que seu espaço foi preenchido pelo HGRE11, VISC11 e XPLG11.

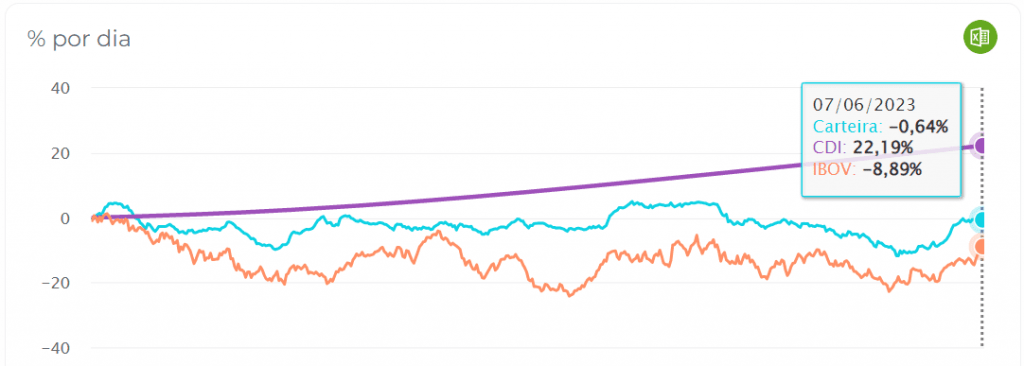

Com relação à performance da carteira recomendada de Fundos Imobiliários, ela estaria bem abaixo do CDI, no período em questão, mas acima do Ibovespa, conforme evidencia o gráfico acima.

Já, com relação aos ativos especificamente, à exceção do XPLG11 e VISC11, os fundos não são de tanta qualidade assim, com os imóveis sofrendo com níveis de vacância extremamente alta e os ativos não serem premium.

Além disso, a carteira tem um sobrepeso em fundos de lajes corporativas, que é um setor que está passando por uma situação bastante desafiadora para o médio e longo prazo, com os inquilinos fazendo uma briga por preço muito acentuada e ventos negativos oriundos de expansão da tendência de home office/trabalho híbrido.

Apesar de serem todos FIIs relativamente baratos, não é estratégico estar exposto, em um mercado em vias de virada de tendência, de qualidade duvidosa, uma vez que podemos correr riscos muito mais controlados em outros ativos.

Já investe em FIIs ou está muito perto disso? Acesse GRATUITAMENTE a Carteira de FIIs do Hub do Investidor, e receba rendimentos mensais! Clique aqui.