O mercado de opções representa a negociação de direitos para adquirir um determinado ativo financeiro, seja pela compra de direitos ou venda de obrigações. Quando o investidor adquire um direito, ele só o exerce se for financeiramente vantajoso. No entanto, ao vender uma opção, o investidor é obrigado a cumprir sua obrigação conforme o contrato firmado entre comprador (Tomador) e vendedor (Lançador), por um preço “strike” e um prazo pré-estabelecido.

A venda coberta de opções é uma estratégia de investimento no mercado de renda variável, especificamente no “Mercado de Opções“, que envolve a posse de um ativo, como ações, e a venda simultânea de opções associadas a esse ativo. Essa estratégia é comumente usada por investidores para gerar renda adicional a partir das opções enquanto mantêm a propriedade do ativo. A operação de venda coberta de opções pode ser realizada através opções de compra “CALL” ou opções de venda “PUT“.

Neste artigo, será abordada a venda coberta de opções com CALL.

Como funciona a venda coberta de opções utilizando opções de compra?

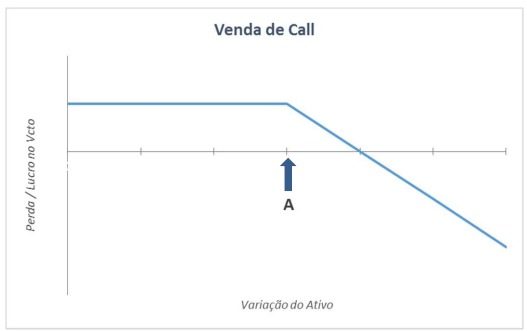

A estratégia de venda coberta de opções de compra (CALL), amplamente utilizada no mercado, consiste em uma operação em que o investidor precisa ser detentor de uma determinada quantidade de ações que pretende utilizar na venda coberta de opções. É necessário selecionar uma opção de CALL com um preço de exercício acima do preço atual da ação (fora do dinheiro – OTM).

Ao selecionar o preço de exercício, é crucial entender a dinâmica da grega Delta e seu impacto na valorização da opção em relação ao desempenho do ativo. O propósito desta estratégia é obter um prêmio que remunere a carteira de ações, ao mesmo tempo em que procura minimizar a superação do preço de exercício.

Para exemplificar a operação de venda coberta com opções, consideremos que o investidor é detentor de 100 ações da empresa PX4, cotadas a R$ 30,00. Portanto, temos um investidor com um patrimônio de R$ 3.000,00.

O investidor pode lançar a venda de 100 opções de compra (CALL), preferencialmente com Delta inferior a 25%. Para que o negócio seja concluído, deve haver um investidor disposto a assumir a contraparte, conhecido como “tomador da CALL“.

Quando a operação é executada, gera um crédito antecipado para o lançador da opção de compra. Considerando que a opção de CALL com strikeR$ 33,00, e delta inferior a 25%, esteja cotada a R$ 0,35, teremos 100 x 0,35 = R$ 35,00 para o vencimento estabelecido.

Entretanto, essa operação implica a obrigação para o lançador de entregar o ativo, caso o preço ultrapasse o valor strike no dia do vencimento da opção. A entrega do ativo não pode ser considerada uma operação negativa, uma vez que ela gera renda proveniente do lançamento da opção, somada ao rendimento da ação até o valor do preço de exercício.

Caso o ativo não atinja o preço de exercício até o vencimento, a operação é considerada vencedora na perspectiva do lançador da opção de compra, e o investidor mantém o ativo em sua carteira, incorporando o prêmio recebido pela execução da operação.

Afinal, qual o racional financeiro da operação?

Lançador: considerando que o investidor já possui o ativo, receberá o prêmio de R$ 0,35 multiplicado por 100 opções envolvidas na operação, totalizando R$ 35,00, além do prêmio. Se o ativo ultrapassar o valor do preço de exercício de R$ 33,00, mais o valor da ação no início da operação, totalizando R$ 3.535,00, o lançador finalizaria a operação com um rendimento de 17,8% (desconsiderando as taxas de exercício das opções, corretagem e B3).

Porém, se o ativo cair ou se manter abaixo do preço de exercício, a opção perderia totalmente o valor (viraria pó), e o lançador ficaria com o prêmio recebido (R$ 35,00) para realizar a operação, o que representa 1,1% de remuneração para sua carteira de ações.

Antes de adotar estratégias de venda coberta de opções, os investidores devem ter um entendimento sólido do mercado de opções, compreender os riscos envolvidos e estar dispostos a gerenciar cuidadosamente suas posições.

Leia também: