No presente artigo iremos abordar os seguintes tópicos a respeito do Investimento a curto prazo:

- QUAL O MELHOR INVESTIMENTO PARA O CURTO PRAZO?

- ONDE INVESTIR A CURTO PRAZO?

- ONDE NÃO INVESTIR A CURTO PRAZO?

- É SEGURO INVESTIMENTO NO CURTO PRAZO?

QUAL O MELHOR INVESTIMENTO PARA O CURTO PRAZO?

O melhor investimento a curto prazo irá depender diretamente de qual o seu objetivo, por exemplo, poupar dinheiro para alguma viagem, meta pessoal ou até mesmo criar uma Reserva de Emergência para conseguir investir com mais tranquilidade no futuro.

Muitos se perguntam qual o melhor investimento para tal ano, no entanto, ficar sempre trocando de ativos, procurando o que está mais subindo, se mostra pouco eficiente no longo prazo, uma vez que o investidor acaba surfando a tendência contrária, ou seja, indo para Renda Fixa quando os juros estão altos, e para isso, vendendo seus outros ativos “baratos” na bolsa, e quando os juros caem, sai da Renda Fixa para pagar mais caro na bolsa.

Dito isso, é importante ressaltar, que para investimentos de curto prazo, que precisam ser resgatados em um prazo definido, deve-se optar por ativos na Renda Fixa, que possuam segurança e a liquidez necessária para cumprir o seu objetivo.

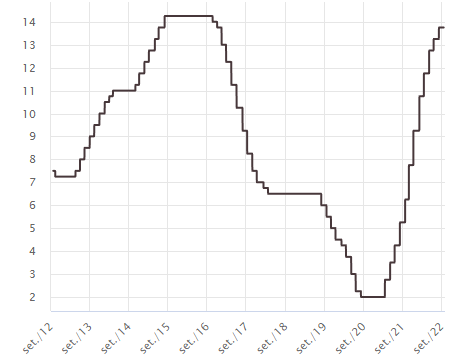

A boa notícia, é que mesmo optando por segurança e liquidez, nesse curto prazo é possível garantir boas rentabilidades, já que a taxa de juros do Brasil (Selic) está em 13,75% ao ano, ou seja, render 1% ao mês com segurança é uma realidade com esse patamar de juros (desconsiderando os Impostos).

Taxa Selic – % a.a

Fonte: Banco Central

Para entender melhor nossa visão sobre o patamar da Selic atual, acesse: Selic sobe para 13,75% ao ano – Hub do Investidor.

ONDE INVESTIR A CURTO PRAZO?

Segue uma lista visando um investidor que pretende cumprir algum objetivo pessoal no curto prazo, com opções seguras e com a liquidez adequada:

Tesouro Selic

O Tesouro Selic é considerado o ativo mais seguro da economia brasileira, por ser um empréstimo para o governo. Sua rentabilidade, será atrelada a Taxa Selic, que apesar de estar atualmente em 13,75% a.a. é reavaliada pelo COPOM a cada 45 dias, podendo oscilar (como visto no gráfico acima).

Embora essa rentabilidade possa oscilar, de qualquer forma, o investidor terá seu patrimônio garantido quando desejar e sempre rendendo mais que a poupança.

CDB

Os CDBs, são semelhantes ao Tesouro Selic, em sua maioria das vezes, rendem 100% do CDI, mas podem possuir liquidez diária ou prazos maiores de investimento.

Para objetivos mais longos, é possível optar por um CDB que “trave” o seu investimento por um 12 meses, já que geralmente esses CDBs costumam remunerar acima do 100% do CDI.

Esse investimento também é bem seguro, consiste em emprestar dinheiro para alguma instituição financeira e é garantido pelo FGC (Fundo Garantidor de Crédito) em até R$250 mil por CPF e por instituição financeira.

Apesar de haver a garantia, o melhor é não precisar usar, por isso, se atente a saúde financeira da instituição na qual se está emprestando.

LCI e LCA

As Letras de Crédito Imobiliário (LCI) e as Letras de Crédito Agrícola (LCA) são bem parecidas, ambas são isentas de imposto de renda, mas diferente do CDB e do Tesouro Selic, seu prazo mínimo é de 3 meses.

Da mesma forma que o CDB, ambas também são garantidas pelo FGC e possuem riscos diferentes dependendo da instituição para qual se empresta.

A diferença das duas, é que o recurso captado pela LCI será usado para financiar o segmento imobiliário, e no caso da LCA, o recurso será direcionado para financiar o setor do agronegócio.

Fundos de Investimento DI e de Renda Fixa

Os fundos de investimento “DI”, se referem aos fundos que investem exclusivamente em renda fixa, em sua maior parte em ativos pós-fixados, e por isso, possuem uma volatilidade muito baixa.

Mas também existem outros tipos de fundos de Renda Fixa, que investem em ativos com um prazo maior e não somente em pós-fixados, podendo ter uma volatilidade maior.

Por isso, deve-se atentar ao tipo de ativo que esse fundo investe, qual a sua liquidez (considera-se que os “DI” devam possuir uma liquidez diária), qual sua taxa de administração, o seu histórico de rentabilidade e afins.

ONDE NÃO INVESTIR A CURTO PRAZO?

Novamente, isso irá depender do seu objetivo, bem como do seu perfil de investidor. Levando em conta alguém com objetivos no prazo de alguns meses até 2 anos, a sugestão é não cair na tentação dos lucros rápidos, que vem acompanhados de alto riscos e já que o intuito é no fim do prazo ainda ter o dinheiro lá, prezando para a sua segurança, esses investimentos de alto risco não são interessantes.

Dentre esses investimentos, podemos citar o Day Trade ou Swing Trade, apostas, fundos de investimento de mais alto risco, criptomoedas e até mercados mais tradicionais como o de ações ou fundos imobiliários não são indicados ao ter um curto período para o investimento.

Mas se você pensa em diversificar sua carteira de investimentos e ter uma parcela direcionada as criptomoedas, mantendo sua segurança contra golpes.

Acesse nosso artigo: Golpes com Criptomoedas: 11 Recomendações para sua segurança!

É SEGURO INVESTIMENTO NO CURTO PRAZO?

Observando a lista de opções de “onde investir no curto prazo?” E evitando as de não investir, concluímos que no Brasil possuímos uma gama de investimentos que são muito seguros e ainda, conseguem rentabilizar o seu patrimônio a fim de que você cumpra o seu objetivo.

Nós do Hub do Investidor acreditamos em uma estratégia mais ampla, de forma que a performance do mercado não seja limitada apenas às variações de curto prazo das empresas mais negociadas na bolsa.

Por isso, buscamos sobreviver a todos os ambientes econômicos, utilizando diferentes classes de ativos que performam de formas distintas durante os diferentes ciclos de mercado.

Seja um assinante Hub Pro!