O Value Investing consiste em, basicamente, a todo momento, os investidores estarem buscando assimetrias entre preço e valor. Quando o preço for superior ao valor, a atitude correta é não fazer nada. Ao contrário, quando o valor for superior ao preço, com uma margem de segurança, a atitude correta é comprar o ativo.

Para fazer isso, o que o investidor precisa saber é:

1) o preço do ativo, que é dado pelo mercado,

2) o valor do ativo, que parte da avaliação de cada investidor,

3) a margem de segurança, que é o quão confiante o investidor está em relação ao valor encontrado.

É importante notar que, em nenhuma dessas análises, o tempo de conversão entre o preço e o valor está sendo levado em conta. Como também não está sendo levado em conta o timing de compra do ativo, uma vez que essa é uma atitude bastante infeliz para vários investidores.

Mesmo assim, ter noção de em que ponto do ciclo econômico os ativos estão passando, é bastante importante para os investidores, até para que eles consigam fazer a correta leitura do que está acontecendo com o preço dos ativos.

Dessa forma, é interessante entender que o ciclo de negócios flutua ao longo do tempo, dos altos de uma expansão aos baixos de uma recessão, e cada fase afeta o desempenho dos setores do S&P 500 de maneira diferente.

E, embora os setores afetados tenham diferentes níveis de desempenho médio, qualquer período pode haver o desempenho superior de determinados setores devido a fatores externos, como avanços tecnológicos ou eventos globais de alto impacto (por exemplo, pandemias globais, conflitos internacionais etc.)

Portanto, iremos discorrer sobre a performance dos setores do S&P 500 em cada uma das fases do ciclo econômico.

Setores do S&P 500 e as 4 fases do ciclo econômico:

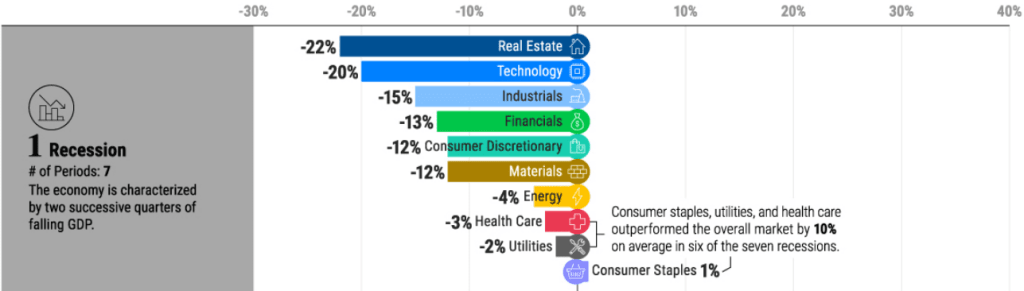

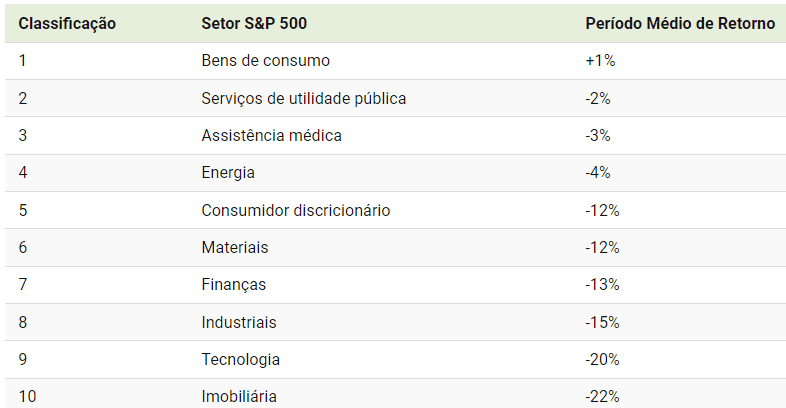

1) Recessão

De um modo geral, uma recessão é um período de declínio econômico temporário tecnicamente caracterizado por haver dois trimestres sucessivos de queda do PIB.

Durante este período, o setor de bens de consumo básico foi o setor S&P 500 com melhor desempenho e o único que teve um retorno médio positivo. Serviços públicos e saúde, setores tradicionalmente defensivos, seguiram na fila. Juntos, esses setores tiveram retornos médios 10% maiores do que o mercado geral durante seis das sete recessões.

O setor imobiliário tem tido o pior desempenho durante as recessões, devido à sua alta sensibilidade a gastos discricionários, já que tanto a renda familiar quanto a atividade comercial tendem a diminuir.

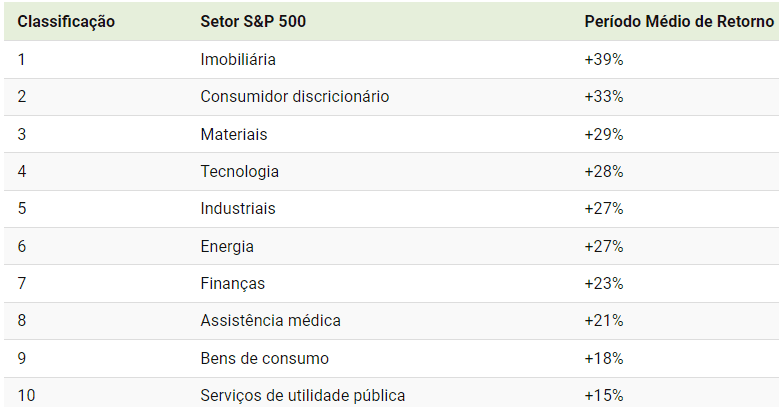

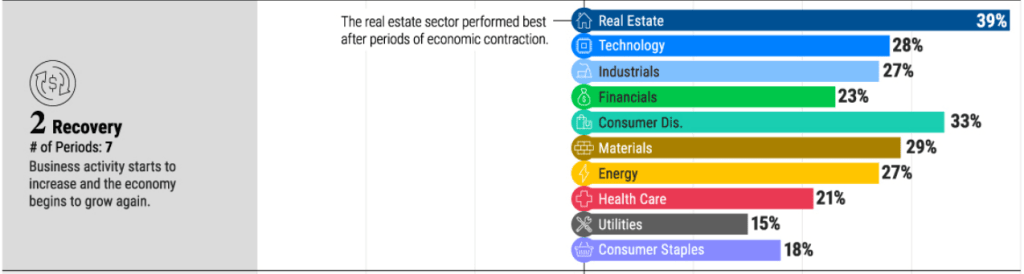

2) Recuperação

Uma recuperação é a fase após uma recessão em que a atividade econômica começa a aumentar e a economia começa a crescer novamente.

O setor imobiliário superou todos os outros setores com um retorno médio de 39%. À medida que a política monetária relaxa e as taxas de juros caem historicamente após as recessões, isso torna a compra de imóveis mais acessível, por sua vez, apoiando o desempenho do setor.

Podemos ver na tabela acima que todos os setores apresentaram retornos de dois dígitos à medida que a confiança do consumidor e as condições do mercado de trabalho melhoraram durante as recuperações.

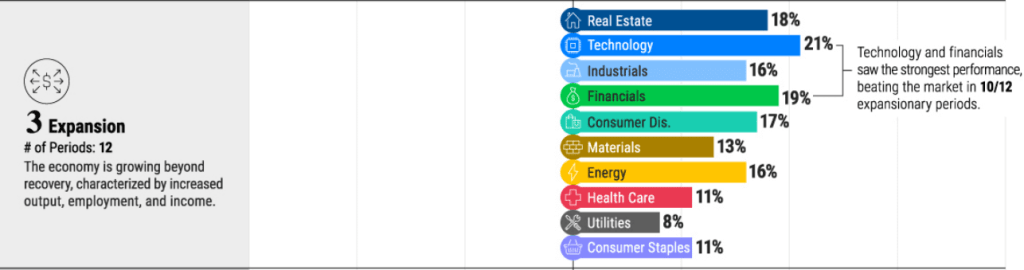

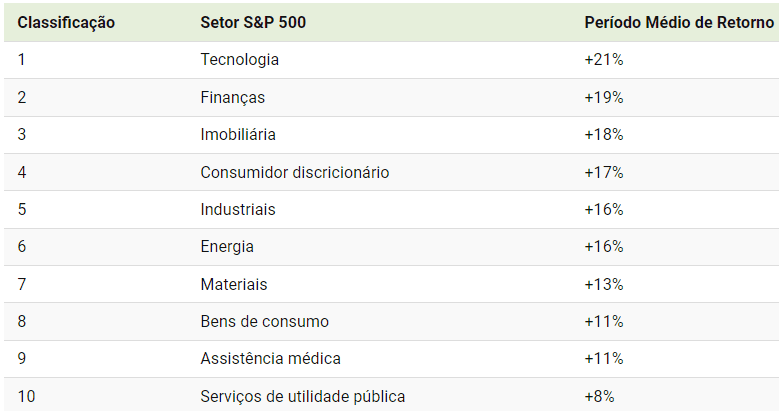

3) Expansão

Nesta fase do ciclo de negócios, a economia está crescendo além da recuperação. Caracteriza-se pelo aumento da produção econômica, do emprego e da renda.

Curiosamente, os retornos do mercado foram os segundos melhores após as recuperações. Os principais setores incluíram tecnologia (21%), financeiro (19%) e imobiliário (18%) à medida que a atividade econômica atingiu seu pico.

O setor de serviços públicos tem visto historicamente o crescimento mais lento em todos os setores, já que os investidores tendem a favorecer os setores cíclicos do S&P 500 que aumentam com uma economia em expansão.

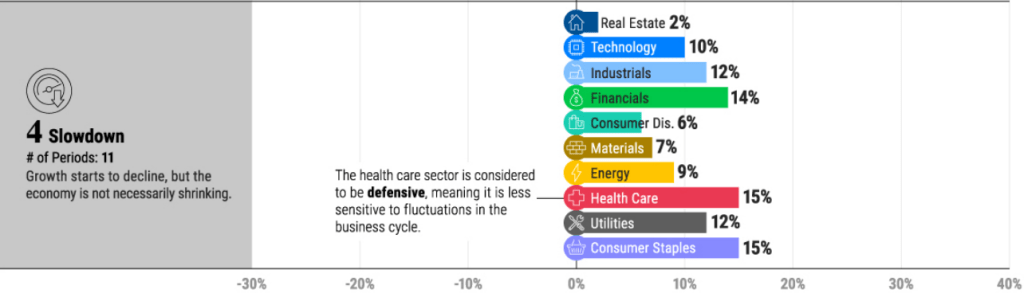

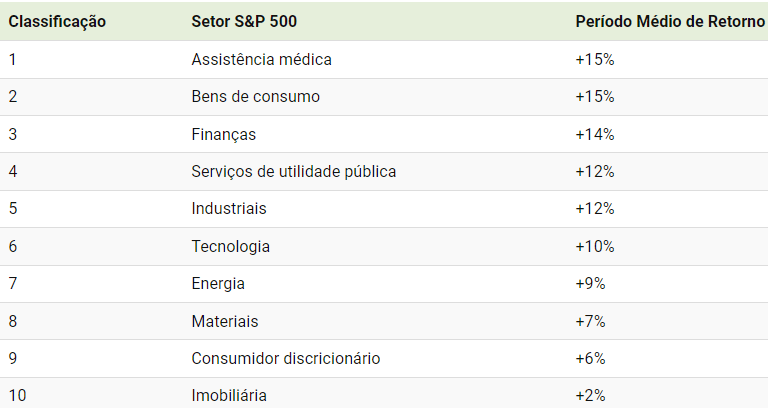

4) Desaceleração

Esta fase é muitas vezes considerada um pico no ciclo de negócios, onde o crescimento começa a declinar, mas a economia não está necessariamente encolhendo.

Com retornos médios de 15%, os cuidados de saúde se destacaram durante as desacelerações. Frequentemente, os investidores reduzem sua exposição a setores cíclicos enquanto se preparam para uma desaceleração econômica, buscando investimentos mais defensivos. Da mesma forma, os produtos básicos de consumo tiveram forte desempenho em média.

Assim como o setor imobiliário sofreu uma queda acentuada durante as recessões, ele testemunhou os menores retornos relativos quando a economia desacelera e os custos tendem a aumentar.

Dos dados acima, é possível inferir que a estratégia mais vencedora ao longo dos anos, não é tentar acertar quando ocorrerá uma eventual desaceleração da economia que se tornará uma recessão.

Ao invés disso, é muito mais seguro, prudente e replicável, que os investidores optem por construir uma carteira diversificada composta por bons ativos a bons preços de variados setores, pois isso os protegerá de eventuais quedas em setores específicos.

Além disso, com a diversificação, é possível que, utilizando uma estratégia de balanceamento dinâmico, conforme ensinado por Benjamin Graham, os investidores blindem o seu emocional durante a tomada de decisão, fazendo aporte quando os ativos estão mais descontados.

É justamente esse o trabalho que fazemos no Hub do Investidor, selecionar as melhores empresas para que os investidores sejam capazes de sobreviver ao longo dos vários ciclos econômicos!