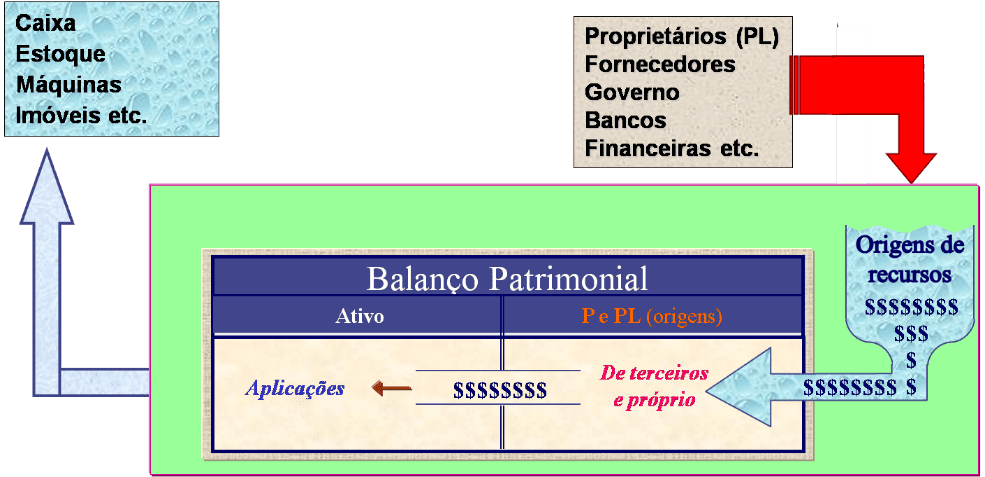

Um dos aspectos mais relevantes ao analisar uma empresa a ser investida é entender como se dá a estrutura de capital daquela companhia. Ou seja, a forma como a empresa vai utilizar suas fontes de captação de recursos para investir nos seus ativos e demais projetos.

Do ponto de vista contábil, existem os passivos de uma empresa, ou seja, todas as suas obrigações com outras partes, como seus funcionários, os fornecedores e bancos; e o capital dos seus sócios, sendo o patrimônio líquido.

Esses são os meios pelos quais uma empresa consegue se financiar, ou seja, sua origem de recursos, que serão destinados ao investimento em seus ativos.

Os ativos da empresa, representando os seus bens e direitos, são divididos em dois tipos, recursos de longo prazo, como como terrenos, máquinas, imóveis e ativos intangíveis; e seus ativos líquidos, como caixa e aplicações financeiras de curto prazo, recebíveis de clientes e estoques, são os itens em que a companhia aplica esses recursos.

Assim, ao falarmos de estrutura de capital, o investidor está direcionando a sua análise para as fontes de financiamento da operação da empresa, ou seja, para o seu passivo. O foco está em buscar entender qual é a relação ótima entre os recursos próprios e de terceiros que a empresa utilizará para financiar as suas operações.

Mais especificamente, o investidor está tentando entender como poderia ocorrer a otimização entre o capital dos acionistas, conhecido como Patrimônio Líquido ou capital próprio; e o passivo oneroso, conhecido como endividamento.

O capital próprio representa a quantidade de dinheiro que os sócios de uma companhia investiram no negócio, seja para iniciar suas operações, seja para manter a empresa funcionando, ao longo do tempo.

Por sua vez, o capital de terceiros indica o volume de recursos que os executivos da companhia captou nos bancos para financiar suas atividades, e podem variar com relação ao seu prazo, sendo endividamento de curto, médio ou de longo prazo.

Assim, a combinação entre a quantidade de capital próprio e de terceiros de uma companhia forma a sua estrutura de capital, sendo, como dito, os recursos utilizados para financiar suas operações.

Um dos pontos importantes que o investidor deve direcionar seus esforços para entender é o quanto custa cada uma dessas fontes de capital.

Estrutura de capital de terceiros:

O custo do capital de terceiros é mais fácil de ser descoberto, uma vez que ele está dado nos balanços da companhia, sendo a taxa de juros paga para os bancos emprestarem dinheiro para o negócio. Temos um artigo específico sobre o tema, leia na íntegra:

A influência das taxas de juros sobre os valuations das empresas

Via de regra as taxas são cobradas em relação a algum indicador, como o CDI, ou com base em um valor pré-fixado. Esses valores estão explícitos nas notas explicativas em que os contadores fazem quando uma empresa negociada em bolsa divulga para o mercado os seus balanços.

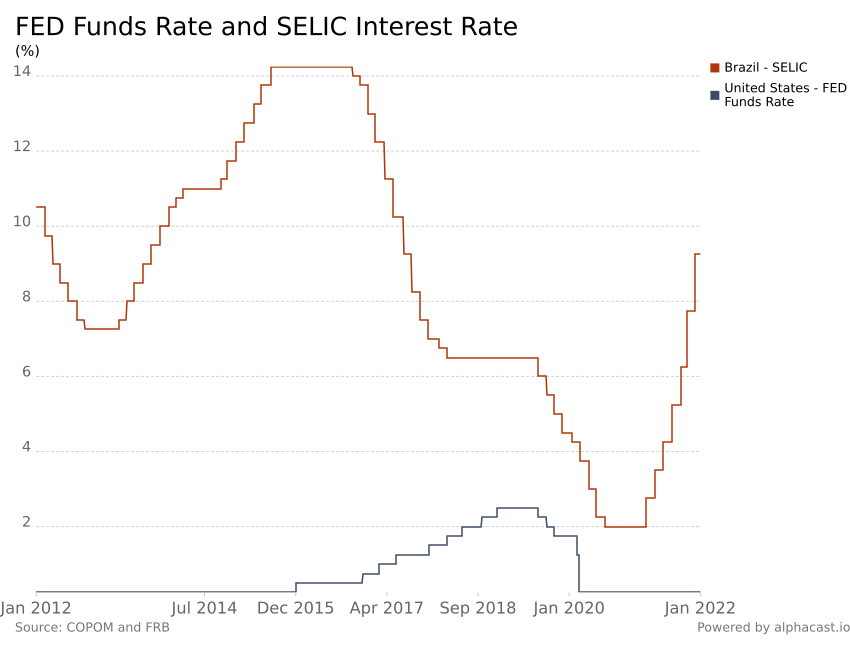

Um problema importante que as empresas brasileiras têm com relação a isso é que as taxas de juros no Brasil são, historicamente, extremamente altas, tanto em valores absolutos como quando comparadas a outros países.

Isso tanto encarece o custo da dívida das empresas locais, como dificulta que os projetos das empresas sejam viabilizados, uma vez que o custo do funding é mais caro, fazendo com que esses projetos apresentem taxas de retorno muito altas para conseguir custear essas taxas.

Estrutura de capital próprio:

Já o custo do capital próprio envolve elementos mais subjetivos, sendo esse custo representado como o custo de oportunidade do capital do acionista, não sendo facilmente mensurado ou um valor efetivamente pago pela companhia para seus sócios.

Em outras palavras, o sócio de uma empresa tem, a todo momento, a escolha de para onde irá direcionar seus investimentos. Ele pode investir na sua própria empresa e ser remunerado por isso, via lucros e dividendos ou investir o seu recurso em outras empresas de capital aberto na bolsa, por exemplo.

Da combinação ponderada entre esses dois custos (custo de capital próprio e custo de capital de terceiros), surge o conceito de Custo Médio Ponderado de Capital da empresa, (WACC em inglês, ou Weighted Average Cost of Capital). Esse custo de capital é, também, a taxa pela qual a empresa terá os seus fluxos de caixa futuros trazidos a valor presente para fins de Valuation.

Existem algumas diferenças a serem feitas a esse respeito:

A primeira é que o custo de capital de terceiros é menor do que custo de capital próprio, já que os bancos são remunerados antes dos acionistas, e recebem garantias em caso de não pagamento por parte da empresa.

Além disso, quanto mais dívida uma empresa tiver em sua estrutura, mais juros ela precisará pagar aos bancos. E esse pagamento de juros tem um efeito de redução no pagamento de tributos, uma vez que eles diminuem o lucro da empresa, via despesas financeiras.

O grande desafio dos executivos de empresas é, portanto, buscar otimizar a estrutura de capital das firmas, de modo a ter a quantidade ideal de endividamento de terceiros, já que são mais baratos, apesar de apresentarem um risco maior. Empresas que não conseguem honrar seu endividamento, podem ir à bancarrota.

No Hub do Investidor nós fazemos um trabalho muito detalhado de buscar investir em companhias que tenham sua estrutura de capital otimizada, e que não apresente risco de insolvência.