Já sabemos que para 2023 é esperado um cenário diferente do que o que observamos ao longo de 2022. Desta forma, estaremos comentando ao longo deste artigo as principais tendências para o próximo ano e algumas dicas para que o investidor possa saber como investir em 2023.

Aumento dos juros/inflação

Com as novas exclusões do teto de gastos e indicações polêmicas para o ministério da fazenda, temos, para o ano que vem, uma expectativa de aumento do risco fiscal. Isso significa que podemos observar um possível aumento da inflação e das taxas de juros previstas pelo mercado.

Assim, pode fazer sentido que o investidor invista parte de seu patrimônio de forma a mitigar estes riscos. Iremos discorrer sobre algumas alternativas a seguir.

Como se proteger contra um aumento nas taxas de juros?

I. Tesouro Selic:

Disponível através do Tesouro Direto em todas as plataformas de investimento, o Tesouro Selic é uma modalidade de investimento de renda fixa mais indicado para o investidor que deseja receber 100% do CDI de forma rápida e segura. Além disso, este título oferece possibilidade de resgate a qualquer momento e praticamente sem risco de crédito, pois é um título emitido pelo tesouro nacional.

O Tesouro Selic também é um título pós-fixado, ou seja, paga uma porcentagem fixa da taxa de juros atual e se beneficia de possíveis aumentos das taxas de juros.

Veja também:

COPOM mantém SELIC em 13,75%, com o cenário fiscal na mira

II. Títulos bancários pós-fixados (CDB/LCI/LCA):

Também disponíveis em quase todas as plataformas e sendo uma modalidade de renda fixa, os títulos bancários podem ser uma alternativa muito boa para investidores que possuem reserva de emergência e possam investir por prazos maiores. Estes títulos geralmente oferecem rentabilidades superiores ao do Tesouro Selic, mas com a contrapartida de ter seu resgate fixado na data de vencimento do título.

Além disso, estes títulos possuem garantia do Fundo Garantidor de Crédito (FGC), que paga ao investidor no caso de insolvência do banco emissor o valor de até R$ 250 mil por instituição financeira. Isso diminui de forma considerável o risco desta modalidade de investimento.

Como se proteger contra a inflação?

I. Tesouro IPCA+:

Também disponível através do Tesouro Direto temos o Tesouro IPCA+. O título paga uma taxa pré-definida (pré-fixada) somado ao índice de Preços ao Consumidor Amplo (IPCA). Desta forma, o investidor consegue investir sem ter que se preocupar se a inflação irá destruir o poder aquisitivo de seu investimento.

O título também possui liquidez diária, podendo ser resgatado a qualquer momento. É importante notar, no entanto, que caso o título seja resgatado antes de seu vencimento ele sofrerá marcação a mercado: tendo seu valor aumentado caso os juros caiam e diminuído caso os juros subam desde a data de aquisição, podendo gerar prejuízo em alguns casos.

Leia também:

Qual o IPCA hoje e como ele afeta os seus investimentos?

II. Outros títulos:

Outro tipo de investimento que pode ser interessante para o investidor são os títulos emitidos por empresas como debêntures, CRI, CRA, etc. Estes títulos podem ou não possuir seus rendimentos atrelados a algum índice como IPCA e IGP-M. Como a análise destes títulos é mais complexa e envolve risco de crédito maior, sem garantia do FGC, pedimos que o investidor busque maiores informações sobre estes títulos por meio de uma assessoria especializada.

III. Fundos de Investimento Imobiliário:

Os fundos de Investimento Imobiliários, mais conhecidos como FII’s, também podem proteger o investidor da inflação pois seus imóveis e títulos geralmente possuem rendimentos atrelados à inflação. Além disso, estes títulos possuem isenção de IR para os rendimentos e pagam dividendos de forma mais frequente, sendo uma possível fonte de renda passiva.

Para mais informações sobre os FII’s, você pode ler nosso artigo:

Fundos de Investimento Imobiliários (FIIs): tipos, vantagens e riscos

Setores beneficiados pela eleição na bolsa:

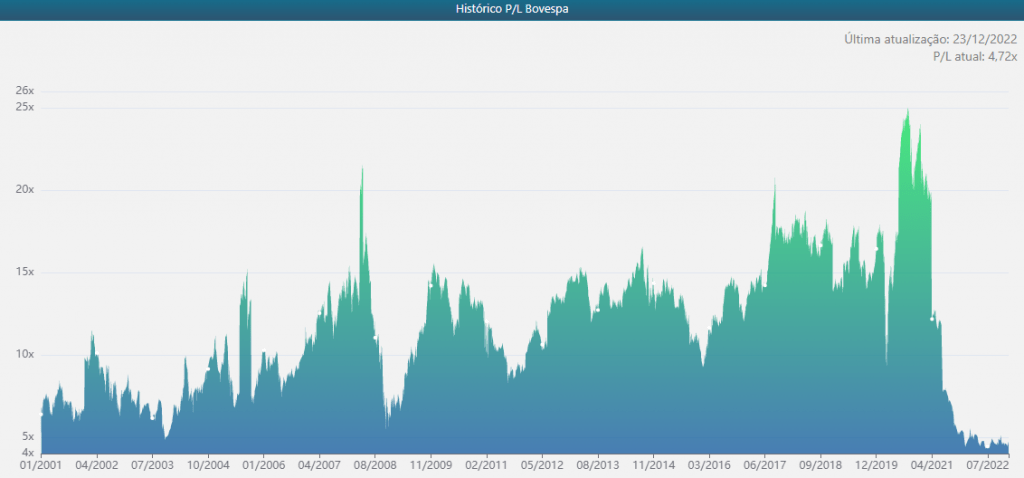

Fonte: Oceans14

Com a posse do novo presidente e alteração na lei das estatais, alguns setores da bolsa foram prejudicados. Isso não significa, no entanto, que não existam oportunidades para a renda variável em 2023.

Atualmente, nossa bolsa de valores apresenta muitas empresas sendo negociadas a baixos múltiplos de Preço/Lucro, estando em níveis inferiores ao de grandes crises como a de 2008, por exemplo.

É importante mencionar também que, ao longo da história, as melhores oportunidades de investimento surgiram durante os períodos em que havia maior aversão ao risco. Isso acontece porque, nesses momentos, os preços dos ativos são avaliados de forma mais baixa devido à incerteza e a instabilidade política/econômica presentes no mercado.

Abaixo, listamos alguns setores com as principais oportunidades para investir em 2023.

a. Construção

Com a ampliação de programas de habitação popular e, consequentemente, o aumento do valor máximo de casas elegíveis e extensão de melhores taxas de financiamento, é possível que algumas construtoras listadas em bolsa mais focadas na construção de moradias populares sejam beneficiadas.

É o caso da Cury (CURY3), Tenda (TEND3) e MRV (MRVE3) por exemplo, que, após o anúncio, apresentaram fortes altas no valor de suas ações.

b. Educação

Dentre as promessas realizadas pelo futuro presidente, podemos destacar a de “investir em Mais Universidades, com o fortalecimento do Enem, Fies, do ProUni, da Bolsa Formação”. A volta de programas como o Fies para financiamento do ensino superior pode ser bastante benéfica para algumas empresas do setor de educação como a Yduqs (YDUQ3), Cogna (COGN3) e Ser Educacional (SEER3), que foram prejudicadas com o seu abandono.

c. Varejo

Dentre as propostas do futuro presidente, estão um “salário-mínimo forte”, um novo bolsa família com auxílio permanente de 600 reais por mês mais R$ 150 por criança de até 6 anos de idade, o programa “Desenrola Brasil”, para renegociação de dívidas de famílias inadimplentes e “Imposto de Renda Zero” para quem recebe até 5 mil reais por mês.

Estas medidas tem o potencial de aumentar o consumo e alavancar empresas do varejo, sobretudo nas empresas mais expostas ao nordeste, onde a dependência de benefícios é maior. Algumas das empresas listadas mais expostas a região seriam a Magazine Luíza (MGLU3), Carrefour (CRFB3) e Assaí (ASAI3).

Por fim, conforme vimos ao longo do texto “como investir em 2023” é importante considerar os riscos fiscais e a possibilidade de aumento da inflação e da taxa de juros. Além disso, é relevante levar em consideração a liquidez e o risco de crédito de cada tipo de investimento, bem como realizar uma análise criteriosa e adequar o portfólio ao perfil de cada investidor.

Sugerimos que o investidor conte com um profissional da área para tomada de decisões mais assertivas em relação a como investir em 2023, já que a resposta para esta pergunta não é a mesma para todas as pessoas.