Quando realizamos nosso processo de avaliação de um projeto no mercado de criptomoedas, precisamos entender, em síntese, toda a sua tecnologia e estrutura de funcionamento, quais as dores de mercado ele visa resolver e de que forma pretende atingir este objetivo.

Ao contrário do que nossa intuição pode levar a crer, no entanto, nem sempre o token relacionado ao projeto sob análise será uma moeda como o bitcoin, que pretende cumprir as funções de meio de troca ou reserva de valor, por exemplo.

Na verdade, em grande parte das vezes, não será. Podemos vê-los funcionando como uma garantia de direito a voto e governança no protocolo, servindo como tokens de utilidade para alguma funcionalidade específica naquele ecossistema ou diversas outras possibilidades imagináveis.

Assim, de nada adianta, como investidores, julgarmos que um projeto é excelente se seu token não consegue capturar o valor gerado por este projeto. E isso nos leva ao tema principal deste artigo.

O QUE É TOKENOMICS?

Antes de mais nada, o que este termo significa? E o que ele tem a ver com essa introdução?

A palavra Tokenomics é bastante intuitiva. Na verdade, ela nada mais é do que uma combinação entre as palavras “Token” e “Economics”, referindo-se, por óbvio, às propriedades econômicas de um token.

Podemos dizer que esta é a ciência por trás da criptoeconomia, e é através do estudo desta matéria que conseguimos avaliar de onde vem aquele token, quais benefícios ele é capaz de conferir e se sua estrutura é sustentável.

Para uma boa análise, portanto, precisamos avaliar diversas características do token. Depois de entendermos melhor sobre sua blockchain nativa (Exemplo: Ethereum), de que forma ele foi programado (Exemplo: Como um token ERC-20), e que tipo de token ele é (Exemplo: Token de utilidade, security, etc) passamos a avaliar aspectos como seu fornecimento (supply), seu cronograma de fornecimento (Supply schedule), seus mecanismos de queima (burn), seu lançamento e distribuição, etc, dimensionando a qualidade e o valor que aquele token representa e consegue captar no momento e, também, o quanto poderá captar no futuro.

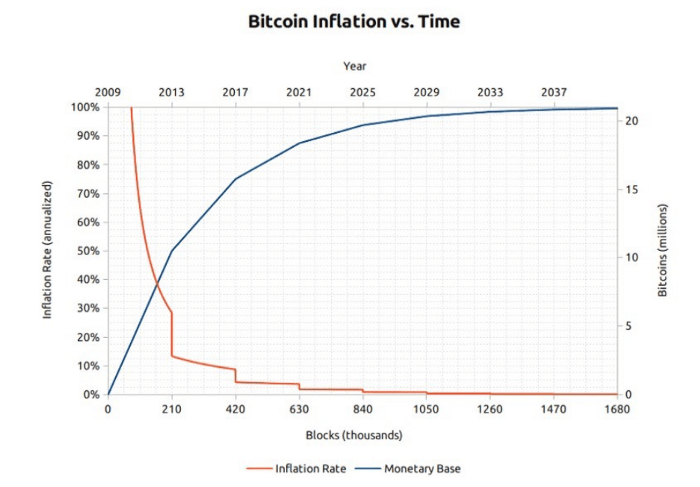

Nada melhor do que usar o próprio bitcoin para evidenciar a importância de um bom tokenomics de maneira simples. Em síntese, sabemos que seu fornecimento é limitado a 21 milhões de unidades, com um cronograma de fornecimento previsível e que diminui ao longo do tempo por meio dos “halvings”, o que gera escassez, reduz a inflação e produz uma “tokenomia” atrativa para os investidores.

Vamos entender melhor alguns dos principais pontos e termos de um tokenomics citados anteriormente.

1 – SUPPLY (FORNECIMENTO)

O supply do token impactará diretamente no quão escasso ele é. Via de regra, um ativo mais escasso tende a ser visto como mais valioso, enquanto um ativo com supply muito alto tende a ser considerado mais abundante e de menor valor.

Claro que devemos fazer essa mensuração dentro de uma dinâmica de oferta e demanda. Um item não é automaticamente tido como valioso somente por ser escasso. Vamos analisar alguns sub-tópicos dentro deste ponto:

a) Circulating Supply (fornecimento circulante): Basicamente, diz respeito a quantos tokens estão atualmente em circulação no mercado, disponíveis para os usuários negociarem, utilizarem ou manterem. No caso do bitcoin, no momento da redação deste artigo, seu supply circulante é de 19.219.350,00. Ou seja, temos 19 milhões de moedas pois foi a quantidade minerada e colocada em circulação até agora.

Quando multiplicamos a oferta circulante pelo preço do token, temos seu valor de mercado (“market cap”).

É por isso que duas moedas com preços muito diferentes podem ter marketcap iguais, mas este não é o foco do artigo. O fato é que, sabendo disso, deduzimos que caso haja algum evento que aumente ou diminua este supply, podemos ter um efeito positivo ou negativo no preço de um token. Por exemplo, em uma blockchain Proof-of-Stake, parte dos tokens podem ser travados para obter rendimentos ajudando na validação e segurança da rede.

Com o bloqueio, estes tokens são removidos do supply circulante e, como o preço é definido pela oferta e demanda, caso a demanda permaneça a mesma frente à diminuição da oferta, o preço naturalmente aumentará. Já quando uma grande quantidade desses tokens em stake forem desbloqueados e reintroduzidos em circulação, poderemos ver a dinâmica inversa.

b) Maximum Supply (fornecimento máximo): Já o max. Supply diz respeito ao número máximo de tokens que serão criadas. No caso do bitcoin, são as 21 milhões de unidades. Já a rede Ethereum, por exemplo, não possui um supply máximo.

Assim como vimos no tópico anterior, se houver um evento que remova tokens do supply máximo ou do supply total, podemos ter um efeito positivo no preço.

c) Total supply (fornecimento total): O fornecimento total, por sua vez, diz respeito ao suprimento máximo menos as moedas que foram removidas do supply por meio de queima ou algum outro método. No caso do bitcoin especificamente, você verá o “Total Supply” e o “Circulating Supply” são os mesmos, tendo em vista que não temos moedas removidas de circulação na rede.

2 – BURN (QUEIMA)

Já a queima de tokens é um método utilizado para remover permanentemente parte dos tokens do supply circulante, valorizando o preço dos tokens remanescentes e diminuindo a inflação. A ideia por trás da queima é literalmente reduzir a oferta, e ela costuma ser feita por meio de queima de taxas ou de queimas programadas regularmente.

- Queimas programadas regularmente: Podem aumentar o preço do token no curto prazo ao gerarem um choque de oferta a depender de quantos tokens são queimados. A Binance, por exemplo, tem uma queima trimestral para seu token BNB.

- Queima de taxas: Remove os tokens do supply ao queimarem uma parte de cada taxa de transação, o que é mais sustentável para o longo prazo pois reduz o número de tokens em função da utilização da rede.

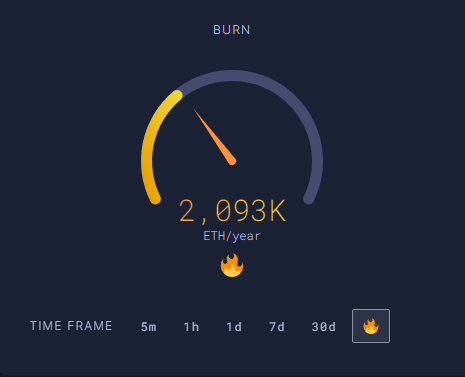

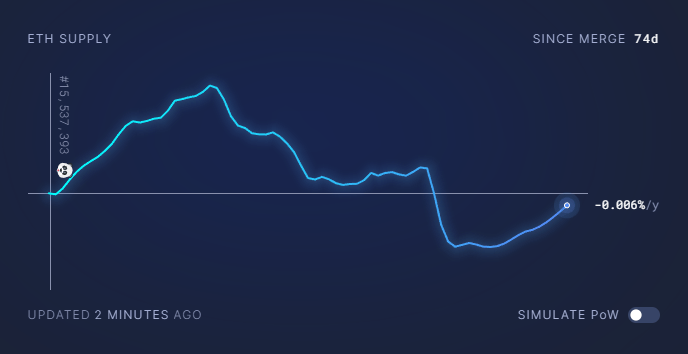

A Shiba Inu, por sua vez, possui uma dinâmica de queima totalmente aleatória e sem critérios. A Ethereum, diferentemente do Bitcoin, conta com mecanismos de queima que foi aprimorado por uma atualização conhecida como London Hard Fork (EIP 1559). Abaixo, a quantidade de ETH/ano queimados desde então:

3 – POLÍTICA MONETÁRIA

Semelhante às moedas fiduciárias, como o real ou o dólar, as criptomoedas também têm políticas monetárias que ditam certos aspectos do token. A partir da análise de como se dá o cronograma de fornecimento, podemos avaliar se um token é inflacionário ou deflacionário e quais seus planos de emissão para o futuro. Isso pode ser usado como um mecanismo para aumentar, diminuir ou estabilizar o preço. tokenomics

O cronograma de fornecimento de um token diz respeito ao número de novos tokens sendo emitidos durante um período de tempo. Podemos pensar nisso como uma taxa de inflação. Se o cronograma estiver emitindo tokens demais, podemos ver o preço sendo prejudicado caso não haja demanda suficiente. Se estiver emitindo poucos tokens, podemos ver o preço subindo caso haja muita demanda.

No caso do bitcoin, ao reduzir pela metade o número de BTCs sendo criados a cada 4 anos, reduz continuamente sua taxa de inflação até se tornar potencialmente deflacionário quando a oferta máxima for atingida, o que deve acontecer em 2140.

Já o ether (ETH), após a realização do The Merge, contou com momentos onde a rede atuou de forma deflacionária. A dinâmica aqui é um pouco diferente e depende da usabilidade da rede que, quanto maior, mais taxas queima.

Uma análise mais completa de política monetária demandará um estudo sobre o mecanismo de consenso do protocolo que você estiver analisando, entendendo melhor como o projeto está programado a partir de seu código-fonte e de sua infraestrutura, o que afetará no número de tokens emitidos, por exemplo.

4 – DISTRIBUIÇÃO DE TOKENS

A “distribuição de Token” é um fator essencial que você precisa verificar ao estudar sobre o tokenomics de um projeto. Devemos avaliar:

- Como inicialmente os tokens foram distribuídos (pré-mining, ICOs, etc.)

- Qual porcentagem dos tokens pertence aos donos/fundadores do projeto, investidores, desenvolvedores ou parceiros?

- Qual é a porcentagem máxima que investidores públicos como você e eu podemos possuir?

- Existem tokens bloqueados reservados para distribuição futura? Se sim, quais são os planos para fazer isso acontecer?

- Existem grandes carteiras com a maioria dos tokens? E em que porcentagens?

- É possível que em algum momento uma grande carteira venda seus tokens e manipule o mercado?

Quando uma equipe está decidindo como lançar um token, ela basicamente tem duas opções: tokenomics

- “fair launch”: Um “fair launch” é o lançamento de um token onde a oportunidade de adquiri-lo é igualmente justa para todos.

- “pre-mine”: Uma pre-mine é o lançamento de um token em que seu supply é parcialmente ou totalmente criado e, em seguida, é inicialmente distribuído a fundadores, investidores privados, tesouraria de desenvolvimento ou outros com acesso “vip” antes de ser lançado para venda ao público.

O bitcoin é um exemplo de Fair Launch pois qualquer pessoa que quisesse adquiri-los tinha que passar pelas mesmas etapas, minerando. Não houve venda inicial de bitcoins para investidores, ou para o criador.

É claro que é natural uma parcela de distribuição para a equipe em diversos casos, até mesmo para financiar o desenvolvimento do ativo, e o que devemos nos atentar é com relação aos percentuais.

A forma como estes tokens serão distribuídos ao público são muito variáveis, e já vimos diversos modelos diferentes, como: “fair mining”, “ICO”, “IEO”, “Airdrops”, “Leilões”, “Community Sales”, etc.

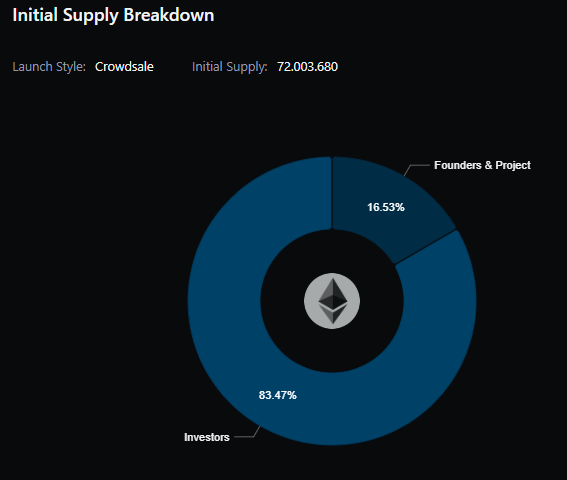

Abaixo, apenas como exemplo e para fins didáticos, segue a distribuição inicial do token ETH. tokenomics