Não é nenhuma novidade para quem acompanha mais de perto os mercados, que a empresa mais comentada do mundo é a Nvidia, gigante de tecnologia do setor de semicondutores que está no centro do hype envolvendo Inteligência Artificial.

No ano, as ações da companhia sobem impressionantes 187%, enquanto nos últimos 5 anos a valorização foi de 595% e, desde que a empresa fez o seu IPO, no inicio de 1999, sua ação acumula altas de mais de 50.000%, ou seja, quem investiu lá atrás e carregou a ação até hoje, teve seu investimento multiplicado por 501x.

Para ficar clara a valorização, quem investiu US$ 10.000, hoje teria mais de US$ 5.000.000.

Recentemente, Damodaran, considerado o maior especialista em Valuation do mundo, com vários livros sobre o assunto publicados, soltou um vídeo e um artigo no qual esmiuça com riqueza de detalhes o valuation da badalada ação de tecnologia.

Vale ressaltar que ele carrega ações da companhia desde 2018. Atualmente a ação da empresa está cotada a US$ 411, o que lhe confere um valor de mercado de US$ 1,02 trilhão.

Damodaran começa sua abordagem, como deve sempre ser feito, entendendo o setor em que a Nvidia está atuando, ou seja, o negócio de semicondutores, e explica o surgimento dos chips e a sua importância para o estado atual da nossa vida moderna, bem como suas inúmeras aplicações: computadores, eletrodomésticos, automóveis, celulares entre outros.

Para ilustrar seu ponto de vista sobre o setor, Damodaran traz 4 ideias sobre esse segmento da Nvidia:

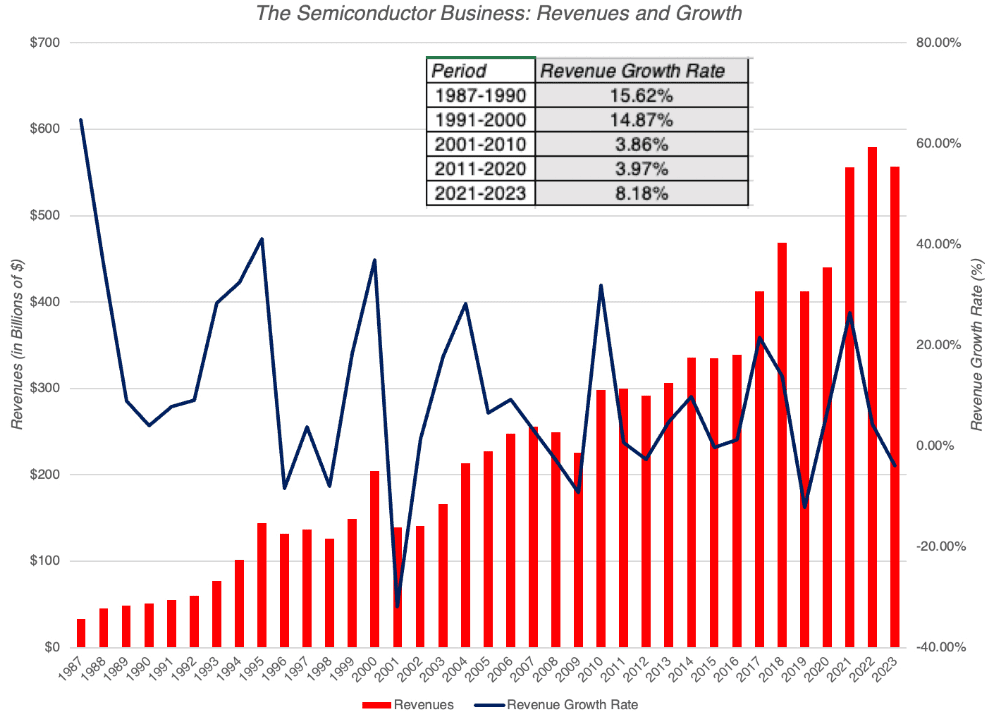

1) De acelerado crescimento para a maturidade.

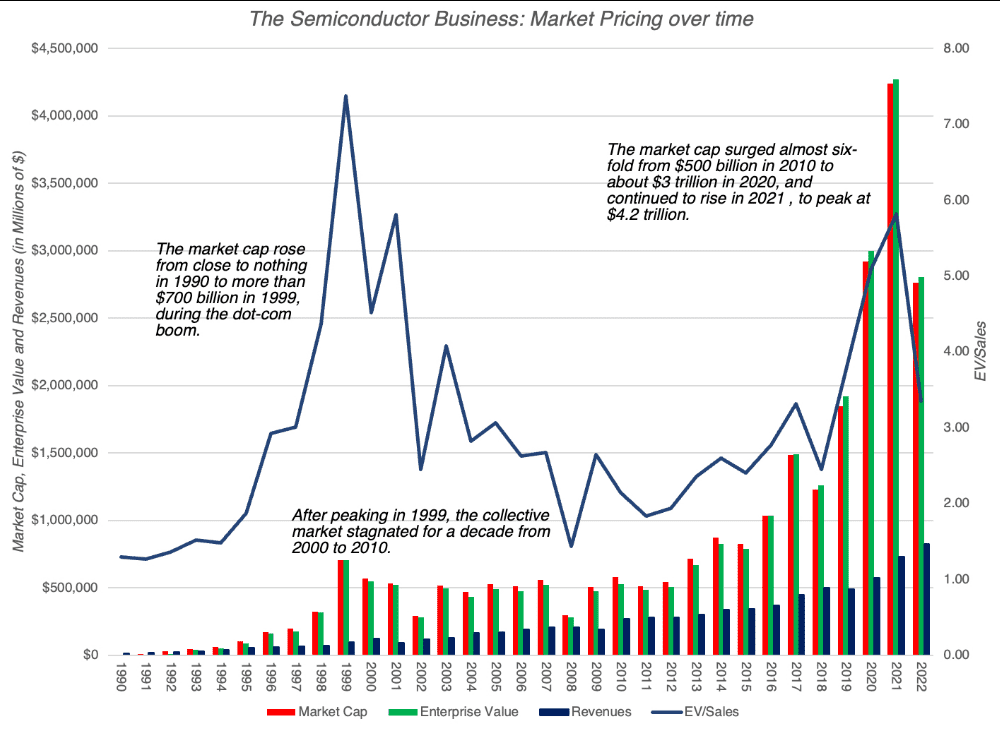

Foi a indústria de computadores, em 1980, que deu vez ao modelo de negócios dos semicondutores como conhecemos hoje. De lá para cá, as receitas das empresas aumentaram entre 1980 e 1990, primeiro impulsionadas pelo negócio de PCs e depois pelo boom da “.com”.

De 2001 a 2020, o crescimento da receita das empresas de semicondutores caiu para um dígito, pois a maior demanda por chips em novos usos foi compensada pela perda de poder de precificação e pela queda nos preços dos chips. Embora o crescimento da receita tenha se recuperado novamente nos últimos três anos, o negócio amadureceu.

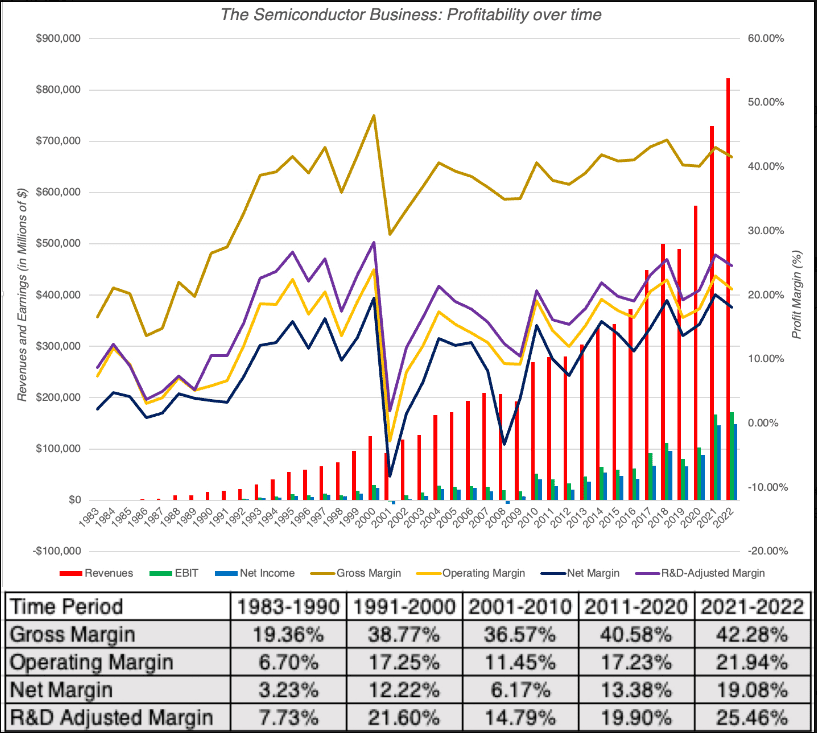

2) A lucratividade sustentável, mas cíclica.

O setor tem um comportamento bastante cíclico, uma vez que os investimentos ocorrem em períodos entre 18 a 20 meses, o que faz as empresas investirem pesadamente em pesquisa e desenvolvimento, o que reduz suas margens. Apesar disso, a margem das companhias tem uma tendência crescente ao longo dos anos.

3) Uma relação de amor e ódio com os mercados

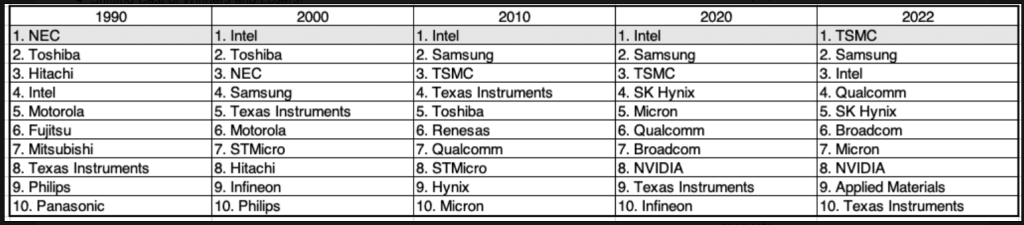

4) Mudanças entre vencedores e perdedores ao longo dos anos

À medida que o negócio de semicondutores amadureceu, ele também mudou em termos dos maiores participantes do negócio, bem como dos maiores clientes de seus produtos. Na tabela abaixo, está a evolução das dez maiores empresas de semicondutores, em termos de receita, de 1990 a 2023, em intervalos de dez anos:

O Modelo de negócios da Nvidia

Sobre o modelo de negócios da empresa, algumas coisas valem ser destacadas.

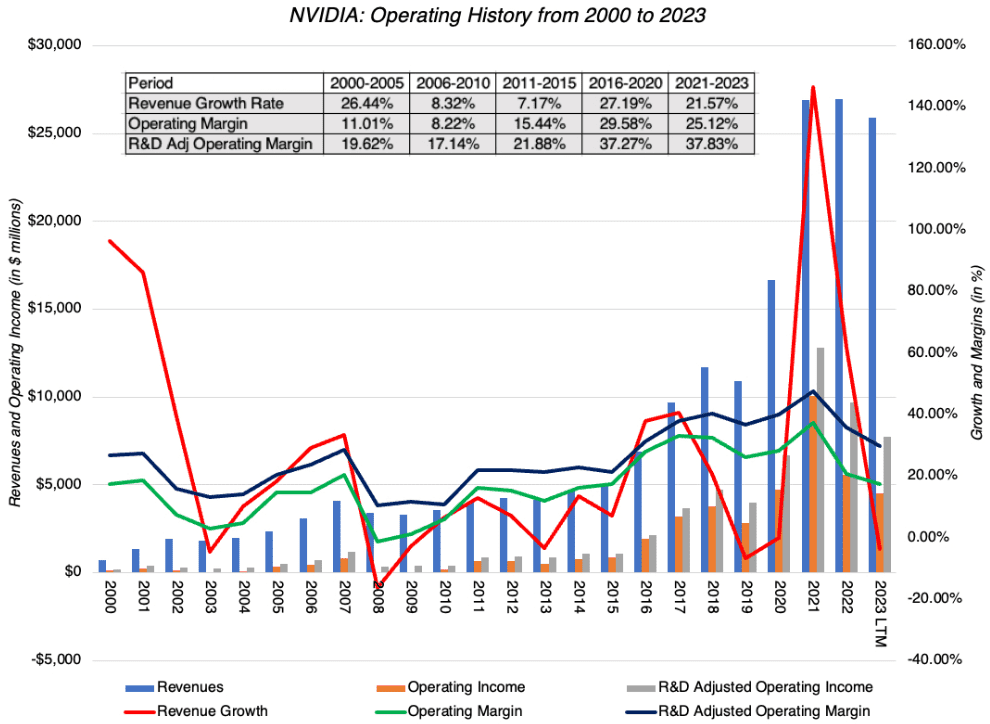

A empresa conseguiu crescer bastante suas operações ao mesmo tempo que entregou margens positivas durante a maior parte do tempo. Durante 2000 e 2005, a receita cresceu bastante, enquanto na década subsequente diminuiu o crescimento, mas continuou a crescer.

O negócio principal da NVIDIA é construído em torno de pesquisa e design de chips, não de fabricação de chips, e terceiriza quase toda a produção de chips para a TSMC.

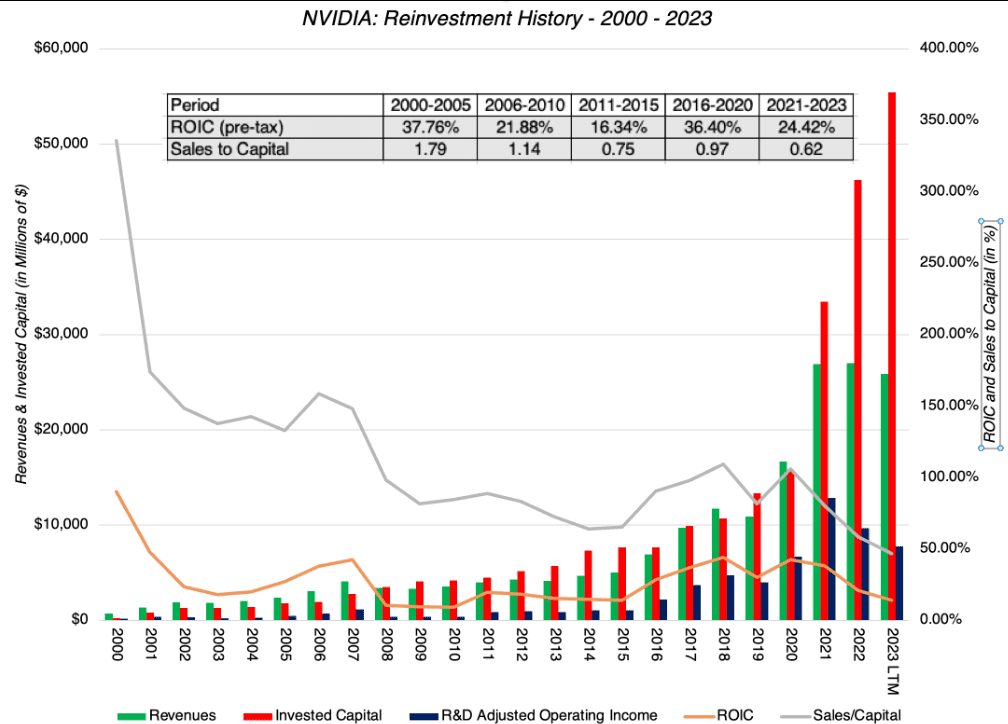

Outro ponto é que a companhia precisa fazer significantes investimentos em pesquisa e desenvolvimento, e pode ou não capitalizar no balanço alguma parte desses investimentos.

Sobre a Inteligência Artificial, ele entende que é uma tecnologia que existe bastante risco, e divide as mudanças tecnológicas em revolucionárias e incrementais, sendo as primeiras aquelas que provocam impactos transformacionais em nossas vidas, como os computadores, a internet, redes sociais e smartphones, enquanto as segundas são menos impactantes, como cloud e metaverso.

Com relação a Inteligência Artificial, ele a classificou como a tecnologia no ambiente das revolucionárias, porém entende que esse tipo de tecnologia não é muito diferente de uma aposta: sendo um cenário de muitos perdedores e poucos ganhadores de dinheiro.

Ele conclui falando que, em várias ocasiões distintas ao longo da histórica, os pioneiros em utilizar e desenvolver uma tecnologia, acabam perdendo esse ponto posteriormente, dai a existência de riscos relevantes para esse negócio.

Finalmente, elenca os tipos de efeitos que a inteligência artificial pode causar, são eles: efeitos comerciais de negócios, efeitos de valor (hardware, software, dados e formulários), efeitos sociais e finaliza com uma abordagem histórica sobre AI.

Sobre o valuation da Nvidia propriamente dito, Damodaran traz dois cuidados importantes: uma é extrapolar o passado e assumir que a empresa continuará a ter sucesso não apenas no futuro, mas de uma forma que supere as expectativas do mercado para ela. A outra é argumentar que o enorme sucesso do passado aumentou tanto as expectativas dos investidores que será difícil para a empresa atendê-las.

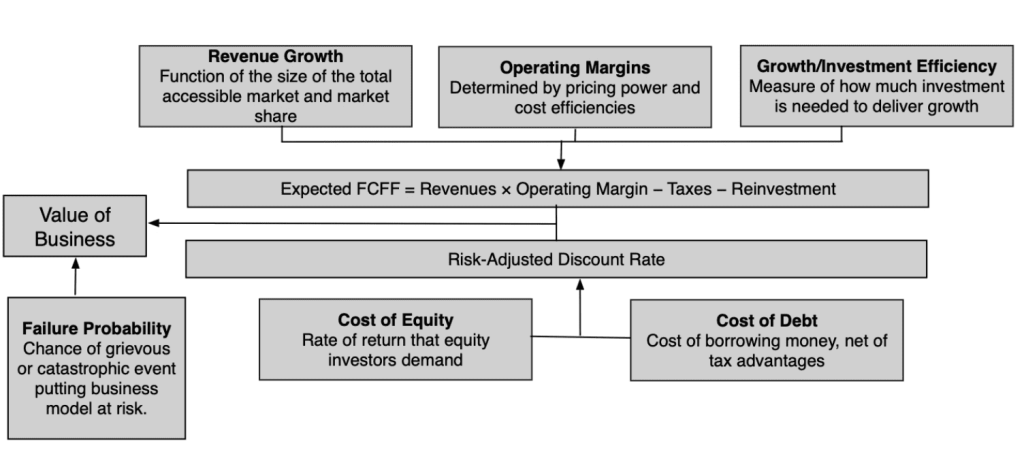

Esse é o framework que Damodaran sempre utiliza para avaliar as empresas que está estudando.

A abordagem de valuation do Damodaran segue 4 pilares essenciais:

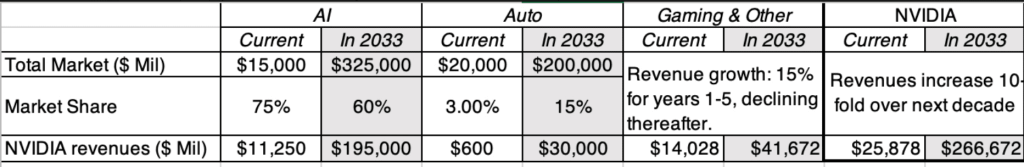

1. Crescimento da receita onde ele defende que a empresa continuará crescendo bastante ao longo dos próximos anos.

2. Rentabilidade e lucratividade medido pelas margens da companhia, onde estima uma margem de P&D de 40%, porém coloca a dependência da TSMC como um fator de risco importante.

3. Necessidade de reinvestimento, medido pela relação entre receita e capex, onde defende que as vendas da empresa para o capital investido se aproximarão da média global da indústria, que é de US$ 1,15 em receita para cada dólar de capital investido.

4. Utiliza medida de risco como o custo de capital da empresa.

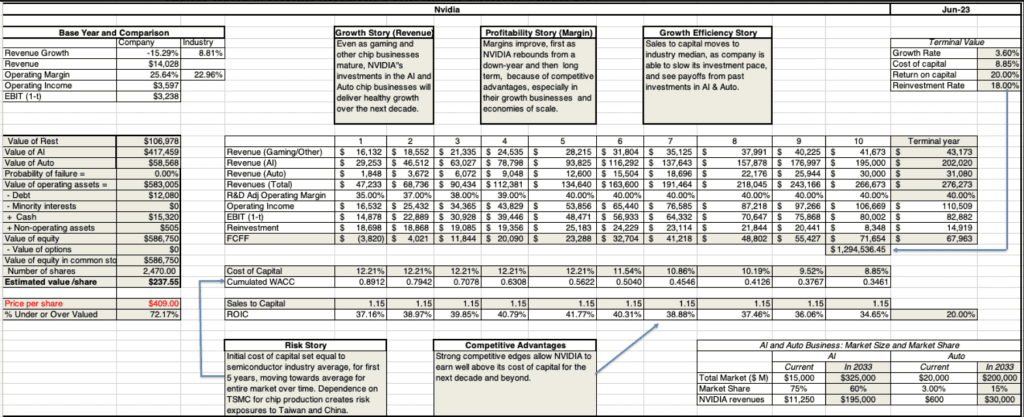

Segundo Damodaran, “Estimei o custo de capital da NVIDIA com base em sua exposição geográfica e taxa de endividamento muito baixa em 13,13%, mas optei por usar a média do setor para empresas de semicondutores dos EUA, que foi de 12,21%, como custo de capital no período inicial de crescimento. Com o tempo, assumirei que esse custo de capital cairá em direção ao custo de capital médio geral do mercado de 8,85%.”

Com essas estimativas, chega a um valor justo para a ação de US$ 237, ao passo que a ação está, atualmente, negociando a 408, portanto, há uma perspectiva de down-side de 42% para as ações da empresa, para Damodaran.

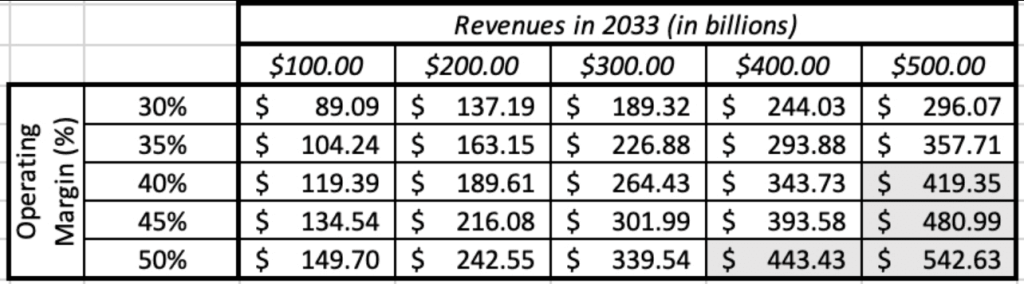

Damodaran finaliza com alguns pensamentos sobre o que precisaria ocorrer com a companhia para que as ações alcançassem o valuation que está sendo embutido atualmente, e a conclusão que chega é que em apenas 5% dos cenários, o preço-justo da ação realmente poderia ser os US$ 400.

Nesse cenário, a empresa precisaria estar faturando próximo a US$ 400 bilhões em 2033, com margem operacional de 50%, o que é um desafio enorme, uma vez que hoje a empresa entrega US$ 11 bilhões.

Assim, fica evidente, através de uma modelagem extremamente bem-feita, que as ações da Nvidia, hoje, não se constituem de uma boa oportunidade de investimento.

Com a assinatura do Hub Internacional você conta com a expertise do time de research para buscar as melhores oportunidades de investimentos!

Garanta seu acesso GRATUITO, clique no banner abaixo e saiba mais: