Quando falamos da renda fixa é comum vir à mente aqueles investimentos chatos, sem graça, que rendem pouco e que o gerente do banco fica tentando lhe vender (alguém lembrou da poupança?). Porém, estas características nem sempre são verdadeiras. É difícil cravar qual o melhor investimento em renda fixa, pois a verdade é que a renda fixa é tão dinâmica quanto a renda variável. Assim como o seu par, ela possui diversos tipos de investimentos, que se adequam conforme com o perfil de investidor, objetivo e características de cada um.

Investimentos em renda fixa podem, sim, apresentar riscos elevados, alguns até mesmo maiores do que o das ações. E, assim como os riscos, também é possível atingirmos rentabilidades nesta classe de investimentos dignos de investimentos em ações.

POR QUE RENDA FIXA?

A renda fixa tem esse nome porque o investidor, no momento da aplicação, sabe de antemão qual será exatamente a renda recebida durante todo o prazo do investimento.

Veja bem, aqui estamos falando da renda. Não é porque a renda é fixa que o valor do ativo não vai variar.

Podemos fazer uma analogia grosseira com os aluguéis. Imagine que você é o proprietário de um apartamento e o aluga por um prazo de 5 anos, recebendo de forma fixa um valor mensal de aluguel de 2 mil reais. A sua renda é fixa, porém, nada impede que o valor do seu imóvel oscile para cima ou para baixo.

A renda fixa funciona de forma similar: por exemplo, ao aplicar em um título público, no momento da aplicação, o investidor sabe exatamente quanto vai receber de renda. Entretanto, não há garantia alguma de que o preço do título não irá oscilar, de acordo com as condições do mercado.

PRINCIPAIS TIPOS DE INVESTIMENTOS:

Basicamente podemos dividir os investimentos em renda fixa em 3 grandes categorias:

- Pós-Fixados

- Pré-Fixados

- Indexados

Nos títulos pós-fixados o rendimento é atrelado a algum indicador financeiro. Os mais comuns são a Selic ou o CDI. Os títulos públicos disponíveis no tesouro direto Tesouro Selic (LFT) são exemplos deste tipo de investimento.

Nos títulos pré-fixados o rendimento é fixo, determinado no momento do investimento. Desde que seja respeitado o prazo, ou seja, que o investidor carregue o título até o seu vencimento. Os títulos públicos disponíveis no tesouro direto Tesouro Prefixado (LTN) são exemplos deste tipo de investimento.

Já os títulos indexados possuem uma característica híbrida. Uma parte do rendimento é atrelado a algum indicador financeiro (geralmente inflação como IPCA), enquanto a outra parte é pré-fixada. Os títulos públicos disponíveis no tesouro direto Tesouro IPCA (NTN-B) são exemplos deste tipo de investimento.

QUAL O MELHOR INVESTIMENTO EM RENDA FIXA?

A resposta para esta pergunta é: depende. Sinto em lhe frustrar, mas a verdade é que não existe uma única resposta. Alguns fatores devem ser analisados na hora de escolher um investimento em renda fixa.

- Do lado do investidor fatores como: risco, horizonte temporal, objetivo e necessidade de liquidez podem ser citados.

- Do lado do investimento fatores como: curva de juros, ciclos do mercado e rentabilidade ofertada são alguns dos itens a serem ponderados.

Tendo isso em mente, vamos a algumas opções e cenários.

Em caso de um investidor que precise do investimento para um prazo e objetivo específico, alguma viagem, compra maior e afins, a liquidez e o risco tem que se encaixar, ou seja, o risco o menor possível, e o prazo se encaixar no horizonte temporal do objetivo.

Já pensando em um investidor que está iniciando e precisando poupar a fim de construir uma reserva de emergência, é importante a liquidez ser diária e a segurança a maior possível, mais detalhes no nosso artigo: Reserva de Emergência: Onde e Quanto Investir? I Hub do Investidor.

Outro cenário é o investidor que já possui uma carteira de investimentos construída e quer diversificar o seu portfólio, surfando na alta da Selic. Nesse cenário, existem algumas opções que rendem mais que o Tesouro Selic ou um CDB de uma grande instituição, mas obviamente, abrindo mão ou de segurança ou da liquidez, a seguir listamos algumas dessas opções:

- CDBs de bancos pequenos e médios

Os CDBs dispensam apresentações, mas caso você ainda não conheça acesse o nosso artigo sobre Reserva de Emergência. O que muitos não conhecem, são os outros CDBs que não o de liquidez diária e das grandes instituições disponíveis na maioria das corretoras.

Por exemplo, enquanto um CDB das maiores instituições com liquidez diária possui uma rentabilidade de 100% do CDI, as opções alternativas de CDBs de bancos pequenos e médios, podem chegar facilmente a 110% do CDI.

É possível encontrar esses ativos com rentabilidades diferentes, como, indexados ao CDI, igual o exemplo acima, pré-fixados, que você sabe quanto vai receber no vencimento e até mesmo CDBs indexados ao IPCA.

Embora sejam garantidos pelo FGC, é muito importante se atentar a saúde financeira da instituição, podemos citar dois indicadores muito importantes, o índice de basileia e o rating do emissor, ambos, quanto maior melhor.

- LCI e LCAs

As LCIs e LCAs são bem semelhantes aos CDBs, mas possuem um prazo mínimo de 90 dias e são isentos de imposto de renda. Dessa forma, a rentabilidade pode atingir retornos reais maiores que o CDB, mas também dependendo do tempo de investimento e risco da instituição financeira.

- Debênture

Esse nome, muitas das vezes, assusta os investidores iniciantes, mas é bem simples de entender. Do mesmo jeito que o CDB é igual emprestar dinheiro para um banco, a debênture é o equivalente para empresas. Ou seja, você está financiando uma companhia (aberta ou não) e receberá juros por isso.

As debêntures podem ser atreladas tanto ao CDI ou IPCA com algum spread, quanto um rendimento pré fixado, e possuem prazos de vencimento e recebimento de juros variados, assim como os riscos envolvidos.

As debêntures podem trazer uma rentabilidade maior para o seu portfólio de Renda Fixa, mas é claro, com um risco maior, por isso, ressaltamos novamente a necessidade de saber o que está fazendo, conferir o risco do emissor, prazos e afins.

É possível citar, por exemplo, uma debênture incentivada, utilizada para financiar empresas que estão realizando projetos de infraestrutura estratégicos para o país e por isso, são isentas de imposto de renda. Nessa modalidade, é comum que o prazo de investimento seja mais longo.

O principal risco das debêntures, é justamente o calote, já que como o investidor está emprestando dinheiro para uma companhia, ela pode não obter o retorno almejado, estar passando por uma situação difícil e não fazer frente à suas dívidas, deixando o investidor em uma má situação, por isso, invista com sabedoria e cautela. E é claro, esse investimento não é garantido pelo Fundo Garantidor de Crédito (FGC).

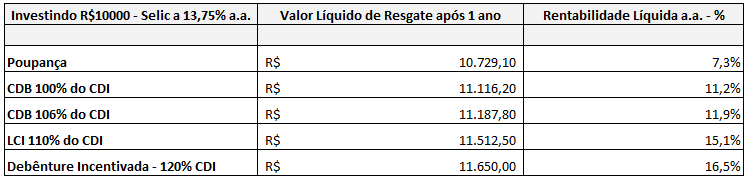

A tabela abaixo mostra uma comparação dos ativos de Renda Fixa (ativos hipotéticos) – Selic em 13,75% a.a.

Fonte: Hub do Investidor

Dessa forma, podemos ver que não existe uma verdade absoluta para o melhor investimento em renda fixa, há diversas opções que atendem todos os tipos de investidores e objetivos, com riscos e retornos bem distintos. Sabendo analisar e equilibrar a carteira, é possível utilizar essas ferramentas para trazer um melhor risco-retorno para os seus investimentos.

É por isso que nós do Hub do Investidor estamos aqui! Para te ajudar a fazer a melhor escolha possível de investimentos, considerando o seu perfil, necessidades e objetivos como investidor. E conciliando com o atual ciclo do mercado financeiro.

Conheça nosso produtos!