Quando o assunto é as maiores empresas da bolsa, Petrobras e Vale se destacam e ocupam o pódio. Atualmente, a Petrobras (PETR4 e PETR3) representa cerca de 11,3% do Ibovespa, com um market cap de R$413,5 bilhões, enquanto a Vale (VALE3) possui uma participação de 13,2% no índice com um market cap de R$311,65 bilhões.

Desde o início do ano, incluindo dividendos, as ações da Petrobras entregaram uma rentabilidade de 54,8%, em contrapartida, a Vale amarga uma queda de mais de 25%.

Fonte: Status Invest

Observando apenas esse curto prazo, não significa necessariamente que uma empresa é boa e outra ruim, ou mesmo que uma está barata e outra cara. Tanto a Petrobras quanto a Vale são empresas diretamente influenciadas por commodities.

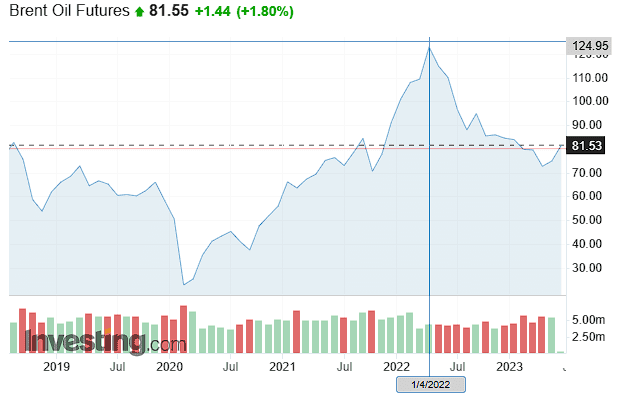

Em 2021, com os altos níveis do preço do minério de ferro, a Vale alcançou um montante de R$291 bilhões de sua receita, crescimento de 96%. Enquanto isso, a Petrobras atingiu seu maior nível dos últimos anos em 2022, ano em que o BRENT chegou a ser negociado acima dos US$120 dólares.

Receita PETR4 vs VALE3

Fonte: Investidor10

Tanto o minério de ferro quanto o petróleo apresentaram uma queda nos períodos mais recentes. Além disso, o dólar retraiu em cerca de 9%. Esses fatores somados, já influenciaram e devem influenciar negativamente na receita dessas duas companhias.

Fonte: Investing.com

Fonte: Investing.com

Entretanto, a oscilação dessas commodities, apesar de influenciarem nos resultados e nos preços de curto prazo das ações Petrobras e Vale, não são os únicos fatores importantes. Existem outros componentes relacionados à geração de valor para o acionista que devem ser considerados.

Quando observado o EBITDA da Vale do primeiro trimestre do ano, nota-se que embora o preço tenha afetado de maneira mais relevante, houve uma contribuição negativa no volume vendido, além de um aumento nos custos e despesas.

EBITDA – Vale

Fonte: RI Vale

Já a Petrobras, mesmo com uma retração de cerca de 8% do preço do petróleo, a companhia conseguiu manter um EBITDA estável, compensado por outros fatores, como menores despesas exploratórias e contingências judiciais.

Fonte: RI Petrobras

Entre Petrobras e Vale, qual possui a melhor relação risco/retorno?

Analisando os últimos 20 anos, ambas as empresas foram eficientes na geração de valor para o acionista, conseguiram evoluir os seus resultados de forma expressiva, e com isso, aumentar o preço de suas ações e distribuir bons dividendos.

Fonte: Status Invest

Tanto a Petrobras quanto a Vale, conseguem ocupar uma posição relevante em seus respectivos segmentos na cadeia global, entregando produções com um custo eficiente. Apesar disso, existem diferenças entre essas teses, não só no segmento, mas também no valuation, governança e perspectivas.

A Petrobras é uma companhia estatal, e por isso, seu risco é mais elevado, ao passo das incertezas políticas geradas a respeito de suas políticas de preço e de novos investimentos. Isso é refletido em seus múltiplos, enquanto PETR4 é negociada por um P/L de 2,1x e um EV/EBITDA de 1,7x, negocia com múltiplos ligeiramente acima.

Fonte: Investidor10

Outro fator que deve ser considerado, é o trabalho de diversificação que a Vale vem fazendo, aumentando sua participação em outras commodities, como níquel e cobre.