É intuitivamente simples explicar a importância da diversificação dos investimentos para as Carteiras dos investidores. As principais vantagens passam por:

- conseguir aumentar a quantidade de ventos de caudas favoráveis que podem ocorrer

- reduzir o nível de volatilidade da carteira

- reconhecer que o futuro é incerto e que podemos estar errados na tomada de decisão

Nesse sentido, o mercado norte americano é muito mais democrático com os investidores pessoa física do que o brasileiro, uma vez que a quantidade de ativos financeiros à disposição, nos Estados Unidos, é consideravelmente maior, de forma que é plenamente possível acessar estratégias sofisticadas de forma bastante simples.

Uma delas é fazer o investimento em commodities, que é bastante restrito no Brasil, mas nos Estados Unidos existem abundância de formas de fazer isso, seja ETFs setoriais, por ETFs atrelados diretamente ao preço das commodities, ou fundos de investimentos.

No Hub Internacional temos uma Carteira completa com ativos do exterior! Clique aqui e saiba mais!

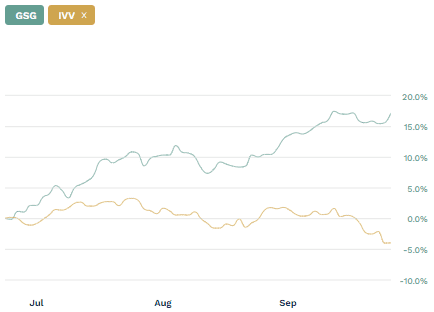

Assim, as commodities, representadas pelo índice S&P GSCI, subiram mais de 4% em setembro e 16% no terceiro trimestre de 2023. Isso destacou as qualidades potenciais de diversificação dessa classe de ativos, já que as ações e a renda fixa caíram durante o mês.

As baixas correlações das commodities com outras classes de ativos podem oferecer um amortecedor quando outras classes de ativos caem durante cenários de risco elevado, como foi visto no mês passado. A inclusão de commodities em uma estratégia tende a reduzir o risco geral do portfólio e as desvalorizações ao longo do tempo.

Historicamente, durante períodos de grandes mudanças macroeconômicas como as que estamos vivenciando agora, um portfólio diversificado tende a ter um desempenho melhor do que os portfólios mais altamente concentrados.

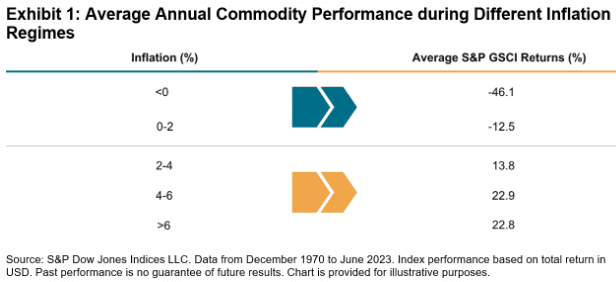

Durante os períodos de leituras de inflação altas e persistentes, as commodities têm proporcionado uma proteção quando outras classes de ativos tendem a cair devido aos custos mais altos dos insumos.

Isso é especialmente verdade quando notamos que uma das principais causas para um aumento da inflação (e, por consequência, juros mais altos, com impactos negativos nos preços das ações e títulos de renda fixa) está no aumento dos preços das commodities, como é o caso do petróleo.

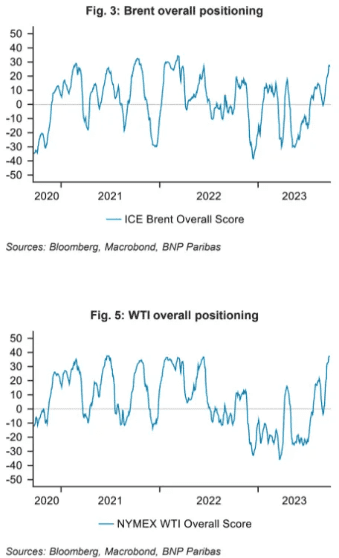

Os principais contribuintes para o desempenho extraordinário no mês passado foram as commodities de energia. Os cortes de oferta da Arábia Saudita e da Rússia foram os catalisadores mais fortes, já que a demanda persistiu globalmente.

Atualmente, o S&P GSCI tem um peso de mais de 60% em commodities de energia devido à sua construção como um índice ponderado pela produção mundial. Os participantes do mercado que o replicaram como um hedge contra a inflação testemunharam retornos mais altos recentemente em comparação com outros índices de commodities comparáveis, que tendem a ter uma ponderação mais igualitária.

O S&P GSCI Industrial Metals subiu 3,51% no terceiro trimestre, com os preços dos cinco metais continuando a se recuperar dos desempenhos difíceis do primeiro semestre de 2023. As expectativas de aceleração da economia chinesa nunca foram atendidas, mas as medidas de estímulo estão sendo introduzidas lentamente.

A China tende a ser o maior contribuinte para a demanda de metais e isso tem o potencial de continuar acontecendo durante a transição energética. A Agência Internacional de Energia (AIE) atualizou seu Net Zero Roadmap em setembro, quando disse que a eletricidade está pronta para emergir como o novo petróleo do sistema global de energia.

A demanda por metais provavelmente aumentará com o tempo devido ao aumento do uso de certos metais industriais, preciosos e de terras raras em uma ampla gama de tecnologias de energia limpa.

Um exemplo final da boa performance das commodities em um mercado bastante complicado, está no gráfico acima, que mede a performance dos últimos 3 meses para o GSG, um ETF de exposição genérica ao mercado de commodities através do mercado futuro, e do IVV, um ETF de S&P500.

Enquanto o primeiro se valorizou em 17,1% no período, o segundo apresentou uma queda de 4%.

Entretanto entendemos que é bastante difícil acertar com exatidão quando uma classe de ativos bastante volátil e cíclica como a de commodities irá se valorizar. Justamente por isso, no Hub Internacional, nós optamos por estarmos expostos a esses teses através do uso de ações. Clique aqui e saiba como garantir o seu acesso GRATUITO!

Comprando boas empresas a bons preços do setor de commodities, conseguimos obter os benefícios da diversificação da inclusão desta categoria, ao mesmo tempo em que conseguimos com um grau maior de acurácia apreçar esses ativos, uma vez que as empresas geram caixa.

Para conhecer a carteira de ações do Hub Internacional, basta clicar AQUI.