Em um panorama geral, o grande choque entre uma demanda robusta e uma oferta limitada atrelado a recente recessão dos preços do cobre, só pioram o déficit, já que a queda desencoraja novos investimentos para o metal.

O preço do cobre — usado em tudo, desde chips de computador, eletrodomésticos, eletro portáteis, sistemas de energia, condicionadores de ar e veículos elétricos — caiu quase um terço desde março.

Partindo desse ponto, nota-se que muitos investidores estão vendendo com medo de que uma recessão global possa acalmar a demanda por um metal que é sinônimo de expansão.

Performance acumulada do COPX |Fonte: Hub do Investidor e TradingView

Além disso, os estoques rastreados pelas bolsas de negociação estão perto de mínimos históricos. A mais recente volatilidade de preços significa que a nova produção de cobre nas minas — já projetada para começar a se esgotar em 2024 — pode se tornar ainda mais conturbada no curto prazo.

E tendo em vista o cenário, grandes companhias como a Freeport-McMoRan Inc. (maior fornecedor de cobre de capital aberto do mundo), alertam que os preços atuais são “insuficientes” para apoiar novos investimentos na cadeia de mineração.

Fonte: ICSG, S&P Global; Bloomberg

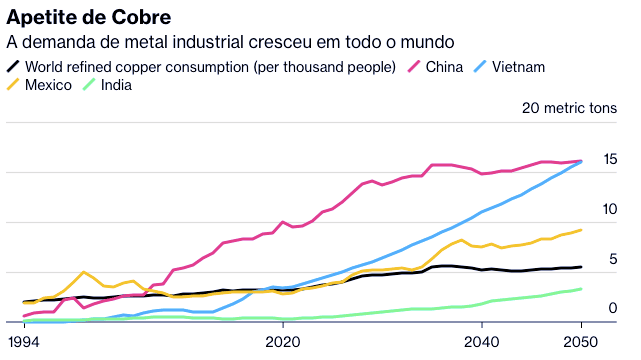

Colocando em perspectiva o quão maciça seria essa escassez e seus efeitos no mercado, considere que em 2021 o déficit global chegou a 441.000 toneladas, o que equivale a menos de 2% da demanda pelo metal refinado (de acordo com o International Copper Study Group), e isso foi o suficiente para que os preços saltassem cerca de +25% naquele ano – ainda, se levarmos em conta a estimativa de pior cenário passível de se acontecer da S&P Global, o déficit de 2035 será equivalente a cerca de 20% do consumo.

Quais as perspectivas geradas por esse choque entre demanda e oferta do cobre?

Com a parte ofertante sem espaço de manobras, o mercado físico de cobre já está tão apertado que, apesar da queda nos preços futuros do metal, os prêmios pagos pela entrega imediata têm aumentado.

E trazendo à tona um cenário de aumento bastante significativo no longo prazo devido a eletrificação global ligada a agenda verde, o Goldman Sachs prevê que o preço de referência da London Metal Exchange quase dobrará para uma média anual de US$ 15.000 por tonelada em 2025.

Para montar uma carteira que consiga enfrentar diferentes cenários, assine os produtos de uma casa de análise credenciada e conte com a ajuda de profissionais do mercado financeiro. Conheça nossos produtos